发达国家表现平庸

自2008年後,以中国为火车头的全球经济逻辑发生转变,带动全球经济格局出现大的分野:一边是以美欧为代表的发达国家在金融危机冲击之下,被迫进行资产负债表调整;另一边是30多年来中国经济奇迹的动力逐渐削弱,由此让中国所带动的一批国家的经济增速都下台阶式下降。当发达国家在金融危机後被迫去杠杆之时,以中国为代表的新兴市场国家却以加杠杆的方式来抵御经济增速的下滑。两种不同的路径演进的结果,便是当下发达国家和以中国为首的新兴市场国家的经济处於不同的阶段,面临不同的问题。

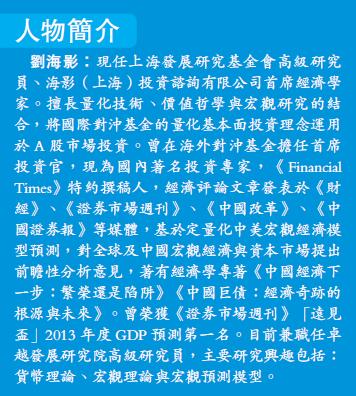

本期首席专访请来了上海发展研究基金会高级研究员、海影(上海)投资谘询有限公司首席经济学家刘海影博士,正是基於这一大的背景之下。在他看来,2016年,发达国家的黑天鹅几率较小,经济表现平庸,没有太多的惊奇,更多的不确定性集中在以中国为核心的发展中国家。刘海影博士针对2016年全球与中国经济形势的观察与展望的专访因篇幅较长,现分为上下两篇刊出,敬请留意。香港商报记者 李颖

2008年金融危机前全球搭乘中国快车

香港商报:2016开年以来,以中国为核心的新兴市场阴云密布,全球避险资产上涨,风险资产下跌,市场的悲观情绪已从新兴经济体蔓延到美国。你如何评判当下的全球经济大势?

刘海影:2016年总的来说,发达国家的黑天鹅几率比较少,经济是处於一个平庸的状态,虽然没有那麽强劲的增长,但债务风险和金融风险都处在降低的过程中,发达国家所呈现出的惊奇是比较少的,更多的不确定性的确集中在发展中国家,而其中毫无疑问中国是核心。

在判断当下全球经济大势之前,需要简单回顾下2008年前後全球经济格局的演变。全球经济的第一大块是以欧洲、日本、美国为代表的发达经济体,第二大块就是中国。中国是过去20年来全球经济史上重工业化的成功案例,而且这个重工业化代表着占全球人口的五分之一社会变成现代经济体的一个运行状况。这麽一个大的变化,在全球经济逻辑上都导致了非常多的影响,其中最突兀的显现,就是让一大批资源输出国搭上了中国的经济快车,因为中国进口为提供了相当多的需求。

从本质上看,中国所谓的重工业化是在全球的分工链条中,把很多加工业放到中国来进行。换言之,也就是在资本的再配置背景之下,让更多的作为生产链条的中间环节放到中国来进行。所以在过去十几二十年里,中国一直是全球各国间吸引FDI(海外直接投资)最多的国家。FDI背後其实是生产能力。由此大的生产集团、跨国企业和产业集群,都把越来越多的生产力放到中国来进行,因为中国拥有相当多的、好的竞争条件,包括中国的基础设施、劳工质量和劳动成本的优势,包括中国的重商主义政策所提供的各种便利条件等等。总而言之,这种好的条件让大规模的生产环节的再配转移到中国,就像一条组装线一样,很多经济体都加入到以中国核心的一个互相协助的生产链条里面。

在这个链条里,很多国家成为中国的原材料供应国,比如巴西的铜,澳大利亚的煤炭、铁矿石,中东国家的石油等,都为中国提供原料输入。同时东南亚很多国家也加入到这个分工链条中,包括越南、印尼等东盟各国,都与中国有着非常密切的经贸往来。中国目前出口最大的贸易夥伴其实既不是日本也不是欧洲,而是东盟各国、新兴市场国家占比最大超过40%。整个这个过程,中国就像一个火车头,一起带动这些国家一起取得比较好的经济增长,这个故事一直延续到2008年。

欧美被迫去杠杆 中国经济增速减挡

香港商报:2008年後,全球经济的演变是否有了新的故事?发达国家和中国等新兴国家的经济逻辑由此发生了转变?

刘海影:事实上2008年发生的故事与中国的关系并不是特别大,2008年的故事其实更多地关乎发达国家,他们的内部资产配置方面出现的错误在2008年走不下去了,因此出现了经济危机。对於中国来说,虽然2008年时经济因外需下滑而受到打击,但中国的经济逻辑一直未有改变。在中国迅速地出台4万亿刺激计划之後,中国以投资为驱动核心的火车头还是在高速地往前跑,但到2011年、2012年跑不动了,经济增速从以前12%、13%以上的速度降至6%、7%,近乎腰斩。而在这个过程中,以前与中国经济联系紧密的国家同步地遭遇考验,比如巴西,在中国经济高速增长时有6%、7%的增长,前几年跌至2%、3%的增长,而去年已是负增长。国际上石油、矿产品价格跌得一塌糊涂,包括BDI航运指数跌幅都非常大。

所以2008年至今发生的故事实际上是两个故事,一个是以美国、欧洲为代表的发达国家,所遭遇的是金融危机的冲击之下,被迫进行资产负债表的一个调整。经济增速有所下滑。另一个大的故事就是中国20多年来人类历史上最大规模的重工业化经济奇迹动力逐渐削弱的过程。这个过程实际上让中国所带动的一批国家的经济增速都像下台阶式地往下降。这里面从信贷角度而言,美国、欧洲各国的债务比例是在下滑的,而以中国为代表的新兴国家的债务杠杆是在上升的。

花旗银行一份报告显示,在2008年之後,全球的杠杆率(以非银行非政府债务占GDP的比例来核算的,即按企业和家庭的负债来计算)从2008年後出现了一个分叉,发达国家的负债占GDP比重是在下降的,但是以中国为核心的新兴国家的信贷却上升很多。也就是说,发达国家在金融危机後被迫采取了一个去杠杆的过程,而以中国为代表的新兴市场国家却以加杠杆的方式来抵抗经济增速的下滑。全球经济格局,发达国家和以中国为首的新兴市场国家是处於不同的阶段,面临不同的问题。

复苏不及预期 今年美表现难乐观

香港商报:现在有种说法,美国经济复苏不及预期,货币宽松预期再起。美股开年以来跌了10%,美联储前主席伯南克此前在香港说美元将贬值。美元是否已成强弩之末?美国复苏程度是否被高估了?

刘海影:对眼下的美国经济来说,有好的一面,也有不好的一面。在我看来,美国这些年最好的一面,是在金融危机的打击下经受住了一个去杠杆的过程。从国际清算银行的数据来看,美国的私人债务率(包括企业和家庭)约在2008年接近180%,现在跌到了160%,差不多降低了20%。而这个数字降低的背後,美国是付了代价的。过去五六年间美国倒闭的大企业数和银行数都比全球加起来还多。正是由於有了这样一个痛苦的去杠杆过程,所以美国银行以及家庭的资产负债结构都比6年前要健康很多,美国的债务比例降低了,储蓄率提升了,上市公司的资产负债表质量也提升了很多,而代价是公共债务有了很大的上升,有些年美国是上万亿美元的赤字。可以说美国是以公共债务上升的代价取得了私人部门去杠杆的成功。这是美国经济好的一面。

但短期而言,今年来看美国的经济并没有那麽乐观。国际货币基金组织和美联储对於美国经济今年的预言都是肯定会高过去年,对此我是不认同。主要的原因是,大家所看到美国经济比较强的一些指标,其实大部分是滞後性的、跟随性的指标。比如说房地产市场的恢复和一个比较健康的增长,另一个是就业市场上美国就业率的降低。但这两个指标都有其弱点存在:美国就业率虽然降至5%以下(这是近年来最低的一个水准),但是这一数字是以美国劳动市场上劳动力参与率的持续降低作为一个代价的,换言之,失业率降低不完全是提供的就业机会多,而有可能是在劳动力市场上寻找工作的人少了,或者说比例降低了。有经济学家作过一个计算,将这一数字调整後重新计算,得出的结论是美国的失业率与欧洲差不多,所以美国就业市场上的漂亮指标要打折扣来看。

房地产市场上,房屋开工率的确取得了一个比较大的增长,在2008年金融危机时这一指数最低跌至年化60万套左右,在2005年泡沫最高时是年化190万至200万套。现在已爬升到110万到120万套之间。貌似翻倍了,但美国这一指标历史的均值大概是123万套左右,因此这是一个恢复性的上升。我们预期大概会维持在120万套左右的水准,很难再有大的扩张,因此很难带给经济更大的提振。所以这两个指标都要打折扣来看。

美加息年内最多一次 欧日经济睇高一线

香港商报:你判断美联储今年会加息几次?最有可能是在几月份加息?

刘海影:在目前这种经济情况下,美联储是没有能力加息4次的,美国经济的强度本身不支持美国再加4次息。我认为美国今年最多有能力再加一次息,现在美国市场上的期货价所显示出的市场预期也是加一次息。

至於在什麽时候加?我觉得3月份大概率是加不了,最多在6月份或9月份去加一次,但是不是那时就一定能加,背後还是有问号。当然美国不加那麽多次息,对全球经济来说还是好消息。如果美国在这种情况下还加息特别狠的话,全球经济受的打击还是会比较大。

香港商报:欧洲、日本今年的经济情况会是怎样一个走向?

刘海影:相应来说,欧洲、日本经济都比大家想像的要强一点。欧洲恐怖袭击、难民潮、希腊面临崩溃,英国脱欧等很多负面新闻的冲击,让大家感觉到欧洲的经济好像一团乱麻,但事实上,如果按严格的经济学和数据基础之上的逻辑分析,会显示欧洲经济没有那麽弱,我们给出的结论是欧洲经济今年大概是一个正增长,比去年要好,日本的经济也比去年要好。这些也算是好消息。所以我们的预期与市场的一致预期都是有区别的,我们对美国的预判比对市场的一致预期要低,对欧洲、日本的预判比市场的一致预期要高。

产能利用率低 美经济仍处挣紮中

香港商报:美联储四次加息可能性大吗?美联储鹰转鸽的可能性是否存在?

刘海影:从其他指标来看,我最关心的一个指标是产能利用率。从经济学的意义上来讲,我认为产能利用率是衡量一个经济体的资源配置效率的问题。若一个经济体的产能利用率低,那一定是经济资源配置出了问题,意味着很多资源被浪费掉了,都是一些无效投资。从这个角度而言,美国经济还处於挣紮之中。

2000年前美国产能利用率的均值是82%,这是一个比较高的水平,繁荣期间产能利用率会到85%左右,经济萧条期间会降到75%左右,但是2000年之後至今,美国产能利用率的均值降低至77%。这5个百分点是一个非常大的降速,意味着美国经济配置方面的问题还是没有完全被纠正。换言之,美国产能利用率的降低,与债务杠杆比例的抬高,是两个互相联系的现象,都是用债务支撑了一部分不合理产能的存在。现在经济的复苏已进行了5年之後,美国的产能利用率还是只有77%左右,也就是以前经济陷入衰退时期的水平,这样一个水平是不足以鼓励实体经济采取很积极的态度去进行新的投资。如果产能利用率不高的话,意味着赚钱的前景预期没那麽乐观,大家对风险的拥抱就不会那麽积极。

另外一个指标,美国的风险溢价也显示,信用级别稍低一点的企业所获得的融资成本,相对於信用比较好的企业所获得的融资成本的比例会比较高。美国的风险溢价目前表现也并不太好。这一指标的均值在1%附近,在萧条期间会上升到1.5左右,繁荣之间会跌到0.6%至0.7%之间,而现在美国号称处於繁荣期间,但这一数字却在1.4%左右,也就是处於萧条期的水平。从这些数字来看,美国经济并没有恢复到对投资有很大的需求,以及对投资有很积极的态度的时期,整个经济能够被实现的创新性的投资机会也比较少。过去十几个月里美国固定投资开支的增速一直是下滑的,从这些情况来看,我们的模型对美国今年经济的评估是平庸,不会陷入明显的衰退,但大概率来说,其表现比去年要低。(刘海影博士专访下篇拟於2月19日刊出)