“2017中國綠公司年會”于4月22日-24日在鄭州舉行。清華大學國家金融研究院院長、IMF前副總裁朱民出席并以“世界經濟金融大變局:結構變化和拐點”為題進行演講。

朱民認為,特朗普的經濟政策和實施--是全球最大的不確定性;全球經濟整體繼續低位運行;全球經濟經歷結構性變局;全球經濟政策和政治拐點到來;政治風險和利率/匯率風險成為主要風險;全球經濟增長和金融市場波動加大;全球經濟和金融市場面臨長期結構調整。

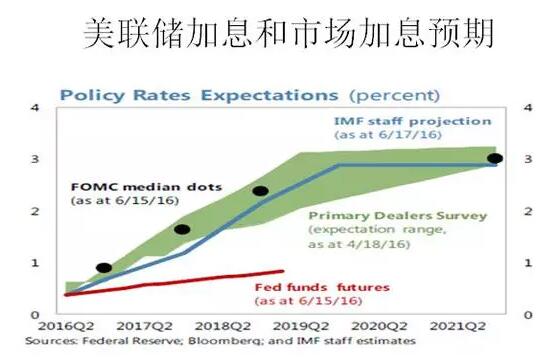

他特別強調,美聯儲已經進入加息通道,這對于全球流動性而言,是個特別重要的拐點。

以下為演講實錄:

朱民:我想把我的對世界經濟的觀察給大家做一個報告。

民粹主義崛起會對社會經濟的深層次的結構產生影響,使其發生根本性的變化,因為這個結構會影響五到十年的趨勢。特朗普改變了世界經濟的故事。“人”是講故事和聽故事的動物,現在故事改了,所以世界經濟出現了拐點。整個世界,因為特朗普的當選會出現新的變化,我就這個觀察做一個報告。

一、特朗普沖擊。特朗普的經濟學是一個很有意思的事情,它的緊貨幣政策,希望提高利率,通過強美元,吸引資本流回美國增加就業和工資,對全球影響特別大。

二、松財政政策。通過基礎設施投資拉動總需求、拉動經濟增長,也有供給的改革,稅改,移民法的改革,監管的變化,讓石油出口,這個變化沖擊力都是很大的,美國現在每天生產五百七十萬桶頁巖油。美國今天生產的石油超過了沙特阿拉伯,因為頁巖油的出現,使得石油的定價權從APCE重新回到美國,這是挺有意思的政策。貿易方面,特朗普想為出口制造一個空間,所以他的金融政策是放松監管,這個也有一些組合權。整體的目標是希望吸引國際資本的流入增加就業,增加工資,然后在中長期增加美國的競爭力。

比如說基礎設施,大家可以看到危機以前藍的美國,危機以后美國基礎設施急劇下跌,美國的火車特別慢,紐約到華盛頓走三個小時,我昨天從北京到這兒高鐵兩個小時就夠了。美國國內對基礎設施的投資從三十年前的占GDP的2.8%,跌到今天的1.4% ,導致了基礎設施老化下降,所以確實對基礎設施投資有需求。

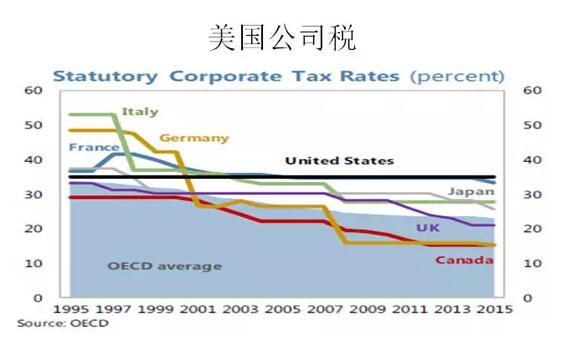

公司稅,趨勢總體是由高往下走,因為公司稅具有國際競爭的原則,公司稅下降10個百分點,可以增加10到15個點的利潤,誰不到你這里設廠?全世界的公司稅都在下降,藍區從二十年前的32%跌到22%左右,跌了十個百分點。我們在座的有愛爾蘭大使,愛爾蘭的公司稅是最低的,加拿大的公司稅15%左右,美國35%。美國要把公司稅降下來也是有想法的,所以它的這些政策,貨幣改革,寬財政都會做,貿易仗也會打,特朗普這個人最大的特點就是不靠譜。

說了無數的話要做,唯獨不知道怎么做,我們到現在沒有看到任何的細節,因為不知道怎么做,結果每天都在胡說八道,所以這個市場開始猜測,這個世界就開始亂了。

一、美聯儲開始加息,這個是可能加息的軌跡,比如說到2021利息加到3%左右,這個綠的是美聯儲可能的曲線。但是這個市場從來不相信美聯儲會如此強烈的加息,市場的預期是紅線,黑的點和紅線有一個巨大的差別,這就是我們說的風險。為什么市場不相信美聯儲,因為美聯儲在過去從來沒有實現承諾,2015年美聯儲加息,加了一次沒有反應,2016年美聯儲加息市場沒有反應。最終紅的曲線要向美聯儲的曲線靠攏,這個為什么重要呢。因為全世界的資產根據這個紅線,這個紅線的運動會改變全世界的經濟。要把美國寬松貨幣政策放緩,引起了全球的金融市場的巨大的波動,資本流回美國,匯率大跌,理論上來說這句話動了什么,動了那根紅線,動了市場預期,把這根線往上移了,特朗普的政策又一次改變了紅線,這根紅線會往上移。我們只是不知道這根紅線以什么速度和強度往上移,如果是緩慢進行市場調整,如果是急劇的波動全球金融市場的波動,全球金融資產的再配置不可避免。這個是影響當今世界最大的一件事兒。

特朗普強勢美元,美元太強。我把美元的走勢,美元兌歐元,日元的走勢,發生金融危機的國家放在一起了,所以說右邊的指標衡量,這邊紅的最高八個國家發生了金融危機,大家可以看到美元走強的第一個時期是八十年代,在那個時期發生了很多國家的金融危機,拉美危機,拉美危機以后美元走弱,又一次走強走到九十年代。這一次又有很多國家發生危機,這是亞洲金融危機,美元走強為什么世界會發生金融危機呢?因為美元走強,企業就必須用更多的美元負債,美國的資本會流回美國,市場會發生恐慌,這就是在拉美危機八十年代亞洲危機,九十年代實實在在發生的事情。到現在為止美元走強還沒有達到亞洲和拉美的危機,美元會繼續走強。因為特朗普的政策以及美國經濟的趨勢,因為美聯儲的利率政策,但是我在后面講到,比起美元不斷走強,更麻煩的是美元波動。

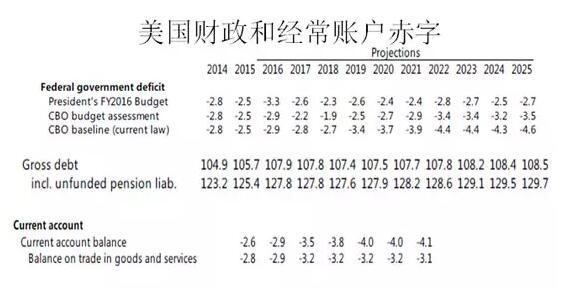

美國的政策,特朗普說要減稅,增加開支,錢從哪里來,美國會再次回到雙赤字的高峰,因為雙赤字世界會減少兌美元的信心,美國按照國會的協議,76.8%降到69%左右,現在的趨勢沒有的債務會不斷上升,很大的挑戰,美國債務的上升,美元的公信力在下降,所以美元在下降,矛盾的政策使得美元又會強勢又會產生波動,波動的美元是一個最大的不穩定因素。

大家可以看到美元的匯率為什么會波動,特朗普希望增加出口,這兩個是完全對立的,但美元的匯率增高的話出口是下降了,所以不斷的經濟好的時候美元走強,出口下降的時候說美元走弱,沒有一個總統會像他這樣貨幣的價格是不斷下降的。這是美元的波動,這是我們面對最大的不確定。

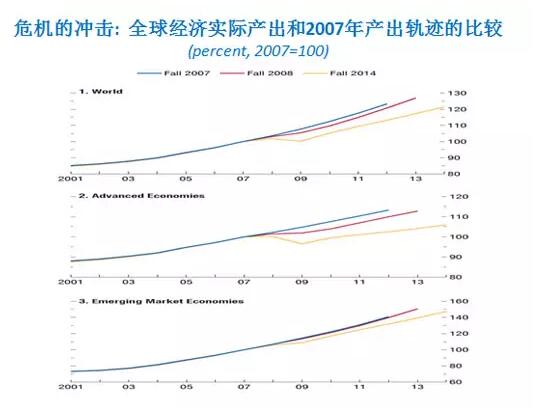

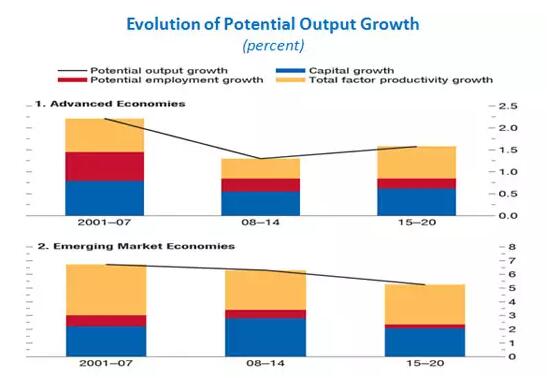

2010年全世界金融危機以后,全球經濟增長的速度一直緩緩的下降,今年到了3.3%左右,但是仍然處于低位,為什么全球增長會處于低迷狀態,這是因為全球金融危機沖擊的影響遠遠超過我們的想象。這個藍的線是07年全球GDP的,紅的是我們做的調整的預測,黃的是實際的結果,危機是把全球經濟的GDP水平平行的下壓到了一個低的水平。這個缺口就是我們世界永久性損失掉的因為危機產生的缺口,1929年以來全球危機以來,反彈超過以前的軌道,第一次經濟的水平遠遠低于原有的柜機,增長能力也在下降,我們做了預測,全球經濟的潛在基礎生產能力藍的增長能力,紅的勞動的增長能力,投資在下降,老齡化勞動力,增長速度在下降,所以未來五年潛在的勞動經濟增長速度也在下降,所以危機的影響是在靜態的經濟水平壓低了,把增長的勢頭給減慢了,這是我們今天面臨的一個大的基本的結構,我們處在一個低的增長水平,低貿易增長,低油價,低利率,低通脹。這個是我們今天面臨的全球的一個大的基本格局。

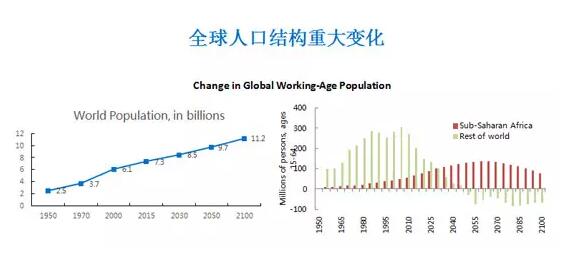

在這個之下全球發生了一系列很有趣的問題。老齡化是一個典型的變化。我舉個例子,美國的例子,一百個人中,今年美國是22個老人,十年以后就會增長到32個,從32%增長到33%,這個速度增長是巨大的,經濟增長速度放緩,老人的費用錢從哪里來,這是全世界面臨的一個共同的問題,問題還在這個,全球不斷在很多國家面臨老齡化,全球勞動力結構的急劇,我們可以全球人口是不斷增長的。今年全球人口是75億,我們2020年是120億,全球人口發生巨大的變化,這個藍綠的柱子,包括美國,日本,中國,綠的柱子,新經濟國家,勞動力供給的高峰恰恰是2008年,往后逐漸是下降,出口勞動人員的負增長,一邊是急劇的勞動力缺口,負增長,一邊是大量的勞動力增長,怎么辦呢?誰承擔在非洲的年輕勞動力的教育,誰給這些年輕的非洲人教育?

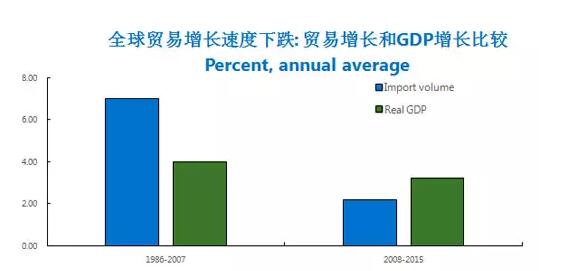

有人說可以移民,但是今天一百萬移民就把德國經濟搞的如此的混亂,二十年以后一億的移民會對這個誰產生什么沖擊。從這張圖的意義上來說,崛起只是剛剛開始。經濟學沒有任何辦法,第一個是人口結構的變化,第二個是需求偏好的變化。這是一個巨大的變化,貿易增長速度在下降,這個藍的增長速度,綠的是GDP的增長速度,以前是GDP永遠高于貿易增長速度,但是危機以后是低于貿易增長速度的,降關稅,產業開始成熟,最有意思的是人的需求偏好發生了變化,這是很有意思的事情。

我們用一個概念對貿易商品的彈性指標,增長一塊錢你用多少錢來購買物資商品,比如說你有一塊錢的收入花兩毛錢的商品,十年前是這個比例,十年后還是這個比例,這個彈性是不變的,我們衡量這兩個彈性。

我們用03年和06年的數字比16年的數字,如果所有的都是都是不變的,但是我們實際觀察到的幾乎所有的國家,這個巨大的藍球是美國,這個紅球是中國,今天我們每增長一塊錢的收入我們購買進口商品的比重在下降。我們消費更多的服務業,我們消費更多的國內產品,我們消費更多的醫療旅行,娛樂,電影等等一系列的服務,我們沒法解釋,我們證明我們的偏好發生了變化,我現在沒法證明為什么發生了變化,美國不買車,買房,你怎么會買彩電,怎么會買冰箱呢,經濟學有兩個東西是沒辦法,人口結構的變化和偏好的變化,現在這個偏好發生了變化,這深刻的影響全球未來的貿易,全球未來的經濟結構。制造業在哪里呢。所以全球經濟繼續輕化。

都認為美國服務業太高,制造業太低,奧巴馬讓制造業回國美國失敗了,歐洲服務業在巨大的上升,人們在消費服務業,消費旅游,餐飲等等,所以輕資產變得的值錢,人們不再關注重資產,就是產業結構的變化,所以投資急劇下降。整個投資應該有的軌跡和今天比較,和2007年預測,美國下降了25%,等于美國減少了3%GDP的投資,這又是一個輕資產很重要的一個結果。

當科技如此發展的時候,勞動生產急劇下降,最強的國家之一,九十年代,00年以后基本走到1.5以后,危機發生以后美國的勞動生產急劇下跌,服務業的勞動生產人是一個大的問題,因為沒有勞動生產的提高,怎么生產蛋糕供給未來退休的人,所以這是一個很大的經濟結構的變化。

三、世界經濟政策和政治拐點

特朗普的政策是一個沖擊的點,這個點的沖擊使得全球經濟產生了一系列有趣的拐點。

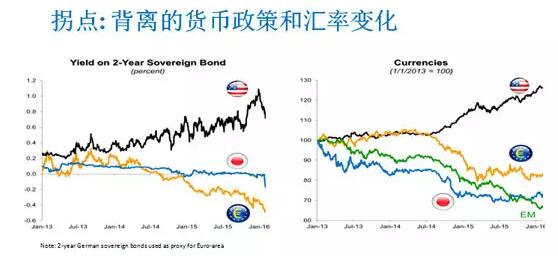

背離的貨幣政策和匯率變化

包括人民幣走弱,美元走強,英鎊,歐元,日元,俄羅斯都在貶值,利率開始改變了,這是全世界面臨的最大的拐點,我做了一張幾乎一百年的圖,1929年全球金融危機以后,我們可以看到美國利率水平下降,下降為零,整個維持了六年,一直到二次世界大戰結束之前,一直到八十年代,以后利率水平逐漸下降,一直到這次危機又一次走到為零。這個利率水平在最后一個尾巴在這個地方開始上升,在過去的幾周里無數人問我,美聯儲今年會加幾次息,加幾次息不重要,重要的是美聯儲加息的通道,美聯儲加息,寬松政策放環,全球進入流動性拐點,流動性有極度的寬松,美聯儲進入加息的通道,不可能再減息,只能加息,這是全球流動性的一個特別重要的拐點,沒有利率政策會如此影響全球的金融市場和全球的經濟。

所以美國的國債收益率一路上升,然后一路下降到這次危機,特別是特朗普當選的時候,美聯儲利率上升急劇強烈,美國的通貨膨脹開始上升,美國的財政政策開始取代貨幣政策,因為貨幣政策具有長期性,透明性,財政是政治的工具,波動性很大,所以這是一個很大的不確定。我們現在面臨一個及其嚴峻的挑戰,進入一個新的拐點。中產階級感覺到特別的不安全,不單是收入的不增長,全球的收入分配已經進入了一個新的拐點。

第一次世界大戰之前全球的收入,1935年在二次世界大戰之前德國的水晶宮,猶太人事件,10%的收入占了發達國家的42%,達到高峰,二戰以后這個格局被打破,一路下降,下降到七十年代,八十年代,今天整個水平又回到二戰以前的水平。10%最富有的人重新擁有世界的40%,這是一個收入分配的拐點,這是一個產生危機的拐點。

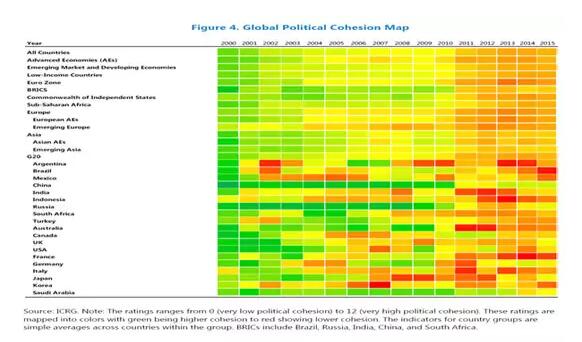

所以民粹主義崛起。這一次民粹主義不斷上升,而且和二戰以前有很大的不不同,二戰以前在德國和意大利,這次英國,美國,意大利,法國,西班牙,荷蘭,涉及面更廣,民粹主義的崛起是我們今天面臨的全球政治的不穩定的拐點民粹主義的崛起意味著國內的政治生態的惡化。我們做了一個分析,我們用綠的顏色,表明是和諧的,淺綠到淡綠,黃到淡黃,淺黃,到桔紅到紅是極度的不和諧,2000年以前,世界上所有的國家是綠的,僅僅十五年以后,今天沒有一個國家是綠的,國內政策和諧的改變根本上改變政治生態,改變了關于地緣政治,我們講的是中東,以色列和阿拉伯的沖擊,伊拉克和阿富汗,今天最主要的沖突是國內社會的不安定,歷史告訴我們國內社會不安定最終回引起國與國的沖突,國內政治不安定的因素急劇上升和諧度的下降是全球政治形勢的拐點。所以我們面臨一系列的拐點,正在走向一個新的世界,這就是結構性的變化和這些推動結構性進一步的變化引導著我們走向一個未來的新的世界。那一定是一個不確定的世界,當然會有無數的波動。

我把所有總結起來:特朗普的經濟政策和實施--是全球最大的不確定性;全球經濟整體繼續低位運行;全球經濟經歷結構性變局;全球經濟政策和政治拐點到來;政治風險和利率/匯率風險成為主要風險;全球經濟增長和金融市場波動加大;全球經濟和金融市場面臨長期結構調整 歡迎大家來到這個充滿不確定的特別有意思也高風險的世界經濟。謝謝大家!