【香港商报网讯】近年香港在金融科技上急起直追,去年金管局提出開放API(應用程式界面)框架,分析認為這是發展金融科技(Fintech)的新風向,「開放銀行」(Open Banking)將為金融機構帶來數據革命。那麼在開放API進程中,小市民又有什麼「着數」呢? 香港商報記者 張智榮

所謂API,根據金管局解釋,是不同電腦系統之間信息交換和執行指令的途徑。開放API,即機構允許第三方連接其內部系統,意味將其內部系統及資料開放,讓第三方有系統地以程式讀取。第三方可使用取得的資料來開發,並提供產品和服務。

舉個例子,現時許多旅遊網站可訂購各種機票、酒店,正因為航空公司及酒店將航班和客房資料等數據,向旅遊網站開放予直接使用,其中雙方連接接口的技術即為API,因此API可簡單理解為信息連接管道。

為使開放API有計劃地在銀行業落實,金管局早於去年7月中便宣布銀行業開放API框架,並期望開放API實施之後,不同銀行的產品和服務資料就能匯合到同一個網站或應用程式上,方便用家比較和進行財務規劃。

料可推低銀行收費

香港新興科技教育協會會長洪文正預料,開放API會「推低銀行收費,令銀行競爭會加劇」,因銀行透過開放API,與第三方機構合作,借助第三方宣傳推廣銀行產品及服務,可做到有效降低銀行成本,從而銀行亦會下調客戶收費。同時,這亦將直接加劇銀行之間競爭,促使銀行進一步調整收費水平。

洪文正認為,開放API可促使銀行推出更多創新產品。

洪文正又指出,對客戶而言,開放API另一好處是催生更多服務供應商,「客戶多了很多服務商選擇,例如以前只可以直接與一間銀行做,現在則可與不同供應商對接」。另外,傳統銀行一向在經營上比較保守,在更加激烈的競爭環境下,將促使銀行推出更多創新型產品及服務,令產品更多元化。

對銀行而言,「以前銀行主要做B2C(企業對客戶)業務,開放API後,可做更多B2B(企業對企業)業務,例如個人大額存款及銷售保險產品等」。

銀行IT人手不足或成阻礙

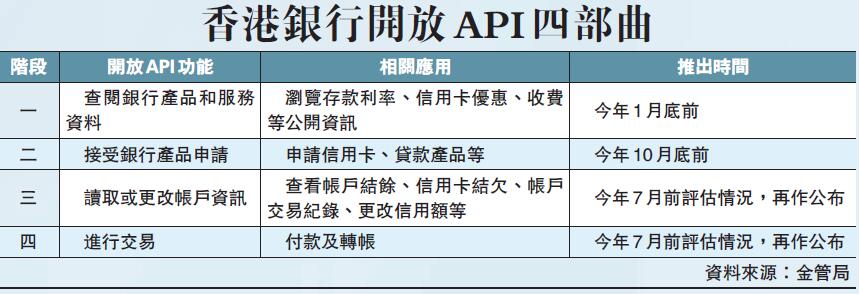

金管局開放API框架分為四部曲,分階段逐步落實各項開放API的功能。首階段在今年1月底前,開放API查閱銀行產品和服務資料,主要涉及存款利率、信用卡優惠等。第二階段為在10月底前接受銀行產品申請,例如申請信用卡、貸款產品等。第三階段為讀取或更改帳戶資訊,涉及帳戶結餘和交易紀錄等。第四階段為進行交易,涉及付款及轉帳。

目前各大銀行都已基本落實了首階段開放API,而第三及四階段的落實時間,仍有待金管局在7月前評估情況,再作公布。

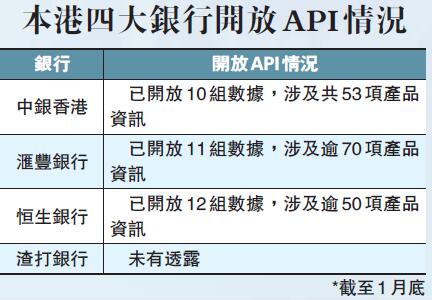

在今年1月底前,包括滙豐(005)、恒生銀行(011)、渣打(2888)及中銀香港(2388)在內的多家港銀,已陸續開放旗下API。其中,豐指出,該行共開放11組數據,涉及70項產品資訊;恒生表示開放了12組資料共50多項產品資訊;中銀香港稱開放了10組數據,涉及53項產品資訊;渣打則未有透露開放了多少組。

各銀行開放的數據主要涵蓋存款、外匯、個人貸款、信用卡、利率牌價、投資及保險相關資訊、分行及櫃員機資料、保險箱位置等。

方保僑估計現階段開放API, 對客戶未必即時有太多好處。

香港資訊科技商會榮譽會長方保僑認為,目前多間銀行開放API涉及的數據主要為匯率、利率等,這些資料「上網都可以看到」,而實際有用的資料尚未開放,因此現階段的開放API對客戶未必有太大用處。

他又指「銀行本身建立API平台花了很多錢,是否輕易就會開放API給你用呢」,加上銀行基於保安顧慮,亦未必會全面向外開放API。方保僑認為,銀行開放的深度要足夠,才對客戶真正有用,但他亦擔心,當API開放到一定深度時,又可能衍生保安問題。

洪文正則預期,最快今年底銀行可推出第四階段的相關API服務,但坦言銀行開放API,面對的其中一大難題,是業內IT部門人手嚴重不足:「近10年銀行IT部門做很多維修工作,缺乏軟件開發經驗,因此專業人手不足,加上銀行搶人手情況激烈。」這些都成為銀行開放API應用的阻礙。

鬥服務非鬥價格

多家銀行正積極與第三方服務供應商展開合作,讓其接入銀行平台,獲取銀行產品及服務資訊。例如,中銀香港正與比較價格網站MoneyHero及GoBear等合作,將產品資訊及優惠資訊以API輸送至其網站。同時中銀又與網上地產代理平台「樓盤王eAgent」合作,後者透過連接中銀的API,令客戶在選擇樓盤時,只須在同一手機應用程式,便可即時獲得由中銀提供的供款預算。花旗銀行亦已向八達通、豐澤、屈臣氏、HKTVmall及東瀛遊等多家企業開放API並展開合作。

方保僑認為,銀行開放API短期內不會掀起價格戰,但相信可為客戶帶來更大便利,帶來的新競爭不在於價格,而在於更多的銀行服務,「鬥服務,不是鬥價格」。他舉例指,開放API後,銀行App可與第三方服務商App連通,例如客戶在外賣App上訂餐,可直接使用信用卡優惠,大大方便了客戶,從而提升服務體驗。

早前經絡按揭轉介與銀通合作,推出連接各大銀行API的按揭資訊平台,首階段消費者可獲得銀行最新按揭資訊,第二階段預計今年10月推出,屆時消費者可經平台直接申請各大銀行的按揭服務。

經絡按揭轉介首席副總裁劉圓圓表示,新平台對用家最大好處是「幫助用家以更低的成本、更高的效率申請按揭」。她指出,「以往用家向不同銀行申請按揭,須去各銀行提交表格,但將來用家經新平台申請,只須填一次表格,便可同時向各間銀行提交」,大大方便了用家。她相信,當越來越多人使用新平台,將會帶動市場對專業按揭顧問的需求,令市場更加暢旺,對銀行和中介機構都有好處。

助虛擬銀行提升效率

金管局早前已發出4張虛擬銀行牌照,獲發牌的機構包括多家大型傳統銀行如中銀香港(2388)、渣打(2888)等,另外亦有金融科技公司WeLab。方保僑認為,銀行開放API是「為虛擬銀行鋪路」,因時下流行網上消費、理財,為提升客戶方便度,開放API成為必要。

洪文正則認為,銀行開放API有助虛擬銀行提升營運效率,促使虛擬銀行提供更多創新型產品服務。銀行開發軟件一般需時3至5年,若虛擬銀行透過與傳統銀行合作,利用API技術提供產品服務,將可大大節省研發時間、提升效率,「用更短時間做到傳統銀行的產品和服務」。相反,對傳統銀行而言,開放API有助帶動客戶人數增加,可以達到雙贏。

【財經拆局】開放API涉隱私問題惹關注

提起Fintech,相信最多人關心的是安全問題,作為一種新興事物,又是依靠網絡進行,萬一出現交易安全問題,可能對客戶造成重大損失。如電子錢包剛進入香港時,不少人關注把銀行帳戶連上電子錢包存在風險,「轉數快」剛面世不久,就被揭發增值程序出現漏洞,有事主損失近10萬元。

雖然開放API尚處起步階段,目前所涉及的數據僅限於開放存款息率、信用卡優惠等資料,但將來可能帶來相關私隱風險,引起社會廣泛關注。事實上,在金管局有關銀行開放API框架未出台前,絕大部分本地銀行均未開放API之時,市面上已有公司率先推出理財應用程式gini,讓用戶在單一App上查閱名下多個銀行帳戶的收支明細。

開放API潛在私隱風險

不過,gini並非使用銀行提供的API,而是透過「熒幕截取」技術提供服務,當服務商得到用戶的銀行帳戶登錄資料後,會提取、下載及整合其帳戶資料,現時外國有不少應用程式也是這樣運作。其後多家本港銀行均澄清未有與gini合作,金管局去年11月亦公開提醒用戶,此類應用程式服務不受金管局監管。

因為銀行肯開放API,令經絡按揭轉介的平台,可實時接通全港銀行按揭系統。劉圓圓(右)指出,其可讓用家最有效率地申請按揭。

香港資訊科技商會榮譽會長方保僑表示,日後當銀行開放API到一定深度時,無疑方便了第三方服務商取得帳戶資料,但同時亦為銀行客戶的私隱保障帶來風險,銀行方面亦有保安顧慮。

香港新興科技教育協會會長洪文正亦指出,服務商經客戶同意,透過銀行API取得客戶資料後,存在洩漏客戶資料的風險,建議金管局應加強相關監管,規範服務商對資料的取用。

gini早前完成160萬美元(約1248萬港元)的種子輪融資,公司首席執行總監梁敬熙表示,理財應用程式在本港仍屬新鮮事,不容易令大眾接受,但相信假以時日消費者會慢慢接受,理解產品帶來的好處。面對銀行開放API或帶來競爭,他指出,樂見市場出現更多競爭對手,這有助市場推廣,讓大眾更了解金融科技帶來的方便及好處。

或須立法加強服務商規管

外國亦有不少法案要求金融機構開放數據,海外監管經驗或許值得香港借鑒。英國早於2016年推出「Open Banking」計劃,即類似香港金管局的開放API框架,要求英國銀行在用戶同意下,讓經認證的第三方存取帳戶的資料。歐盟於去年初實施的「PSD2」則要求銀行獲得用戶授權後,開放第三方存取用戶的帳戶數據,並能直接透過用戶的銀行帳戶扣款。

至於第三方服務商的監管,英國要求若涉及開放API業務,第三方服務商必須先向金融行為監理總署(FCA)登記並接受當局規管。

金管局副總裁李達志指,現時私隱條例等現行法例有足夠力量規管,若要將第三方納入金管局規管,不排除需要透過立法程序。