自去年4月1日起內地取消證券公司外資持股比例限制後,市場一度憂慮或會加劇內地證券行業競爭,但事實證明措施反推動內地資本市場改革,吸引外資涉足A股,刺激A股的交投量。上周五,2021年政府工作報告提出穩步推進註冊制改革,完善常態化退市機制等利好內地資本市場發展的措施,消息刺激中資券商股逆市造好。內地資本市場改革下,哪類中資券商股可望從中受惠?

上周五,全國人大會議正式開幕,國務院總理李克強發表政府工作報告。李克強在報告中指出,穩步推進註冊制改革,完善常態化退市機制,加強債券市場建設,更好發揮多層次資本市場作用,拓展市場主體融資渠道,強化金融控股公司和金融科技監管,確保金融創新在審慎監管的前提下進行。

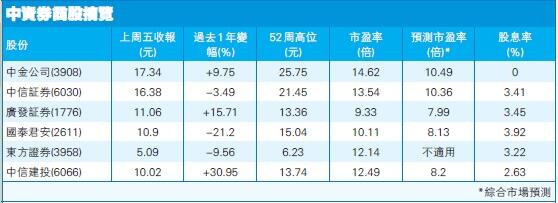

值得注意的是,完善退市機制是8年以來首次寫入政府工作報告內;同時,政府工作報告重申穩步推進註冊制改革,市場憧憬利好政策,A股券商股於上周五紛紛炒上,帶動了在港上市的中資券商股也造好,東方證券(3958)、廣發証券(1776)、國泰君安(2611)及中金公司(3908)分別升0.99%、0.55%、0.37%及0.12%。

內地證券業去年淨利潤同比增28%

事實上,「十四五」規劃也提出全面實行股票發行註冊制,建立常態化退市機制等。而內地通過註冊制發行的IPO可望成主流,2020年IPO發行規模激增。根據Wind資料統計顯示,2020年IPO規模4700億元(人民幣,下同),達到近10年以來新高。債券融資規模受益於證券法對企業債、公司債發行實行註冊制,券商承銷債券規模迎來大幅上升,全年承銷規模達約9.81萬億元,同比上升34%。

2020年以來,國務院、財政部等多部門就投資端改革密集發聲,引導中長期資金入市。據證券基金業協會統計,2020年末公募基金淨值達19.9萬億元,同比增長45%。此外,MSCI、富時等國際主要指數持續提升A股比重,加上互聯互通機制完善和QFII、RQFII額度及投資範圍放寬等改革落地,將引導境外資金持續加注資本市場,這無疑刺激內地A股的交投量等,並利好券商的收入。

在多個利好因素帶動下,內地券商去年業績也高速增長。中證協資料顯示,2020年度證券行業實現營業收入4484.79億元,同比增長24.41%,淨利潤1575.34億元,同比增長27.98%,127家證券公司實現盈利。

葉尚志﹕中金IPO業務行業領先

展望中資券商股的前景,市場分析普遍認為,其估值合理,但目前市況波動,料會拖累券商股表現,建議可留意行業龍頭,如中金公司、中信証券(6030)等。第一上海首席策略師葉尚志指出,中資券商股估值合理,去年業績表現不俗,但現時中資券商板塊並非市場焦點,對此板塊持觀望。如果真的想趁低撈中資券商股,可留意中金公司,因中金公司整體業務都表現不俗,IPO等業務都處於行業內領先地位。

資料顯示,中金公司早前發盈喜,預計2020年度實現歸屬股東淨利潤介乎68.28億元至75.52億元(人民幣,下同),按年增長61.1%至78.2%。期內,市場持續回暖,公司的投資收益、投資銀行業務手續費淨收入、經紀業務手續費淨收入等多項主要收入均實現較大幅度增長。

野村早前發報告指,預期今年及明年A股市場日均交易額分別增長27%及4%,認為市場動力持續受經濟復蘇及股票市場提供穩定流動性所帶動,中資券商板塊中首選中金公司H股及中信証券H股,目標價分別升至28.62元(港元,下同)和24.89元。該行預期,A股IPO包銷量將於未來兩年按年增長50%,認為資本市場持續改革及推廣直接融資將為未來市場主題,亦相信板塊中的龍頭券商具備較強資產管理能力及與海外投資者較佳的聯繫,將更容易讓業務增長。

光大新鴻基財富管理策略師溫傑則指,近日無論港股、A股等都比較波動,市場氣氛及成交也減少,直接拖累券商股,因此估計上周五中資券商股造好,應該是與政府工作報告推進資本改革等利好措施帶動,惟政策發展始終只帶來中長線利好,如果市況繼續波動,料中資券商股大幅反彈的空間不大。

溫傑﹕中信証券業務表現出色

溫傑表示,在多隻中資券商股中,比較看好中金公司、中信証券、中信建投(6066),主要這3隻的規模比較大。其中,中信証券無論零售及投行業務等都表現出色,惟要留意中信証券早前公布了供股事宜,所以股價會比較落後。他建議,中信証券目標價為18元,買入價16元,止蝕價為14.4元。

根據市場資料顯示,截至3月4日,內地已有12家券商披露了去年業績快報。其中,暫時以中信証券繼續蟬聯冠軍,2020年總營收順利突破500億元(人民幣,下同),歸屬於母公司淨利潤按年增21.82%,達148.97億元,相當於月賺12億元。期內,按年每股盈利1.16元,而扣除非經常性損益的純利約148.95億元,按年升22.63%。

不過,中信証券早前公布,建議以供股方式發行A股及H股,每10股配售不超過1.5股,涉及發行不超過15.97億股A股及3.41億股H股。集資總額不超過280億元,擬用於發展資本中介業務、增加子公司的投入、加強信息系統建設及補充其他營運資金。

銀河聯昌發表報告指,中信証券配股計劃可能令投資者失望,短期應迴避該股票,下調其H股目標價至22.5元,以反映配股計劃的不確定性及可能造成的股份稀釋。銀河聯昌表示,儘管股權融資計劃並不令人意外,但部分老股東可能並不願意增發,由於增發涉及A股和H股,預計需要6至9個月完成,但中期來看是積極的,有助於維持市場領導地位。(香港商報記者 林德芬)