北京时间28日凌晨2点美联储宣布,维持0.25%-0.50%的基准利率不变。自去年12月实施9年多首次加息以来,联储已连续三次会议按兵不动。此前市场近乎无人预计今日会加息。联储没有明确暗示下一次加息的时间,同时指出美国劳动力市场走强,但经济的增长放缓。

美联储的最新经济评估如下:3月会议以来的资讯表明,劳动力市场状况进一步改善,虽然经济活跃度的增长已开始放缓;家庭开支的增长放缓,虽然家庭实际收入保持稳固增长,消费者信心保持高位。今年初以来,房地产领域进一步改善,但企业固定投资和净出口疲软。近期的一系列指标,其中包括就业强劲增长等,均指向劳动力市场进一步走强。通胀依然低于联储2%的较长期目标,这部分与稍早时能源价格的下跌及非能源类进口价格的下降有关;近几个月来,基于市场的薪酬增长指标依然较低,基于调查的较长期通胀预期几乎没有变化。

多数经济学家预计,美联储将维持在6月下次会议上加息的可能性,同时努力使这种做法不惊扰金融市场。今天联储主席耶伦不会召开新闻发布会。

巴克莱银行的经济学家Rob Martin指出,美联储肯定会为6月会议加息的大门留上一条缝。目前联储处在一种两难境地,如果发出强烈的加息信号,市场会受到惊吓而下挫,但如果在加息问题上过于软弱,联储又担心市场将预期今年不会有任何加息。

美联储官员最近期的未来利率预期点阵图显示,联储预计今年有两次加息,而目前市场基本上预计只有一次。芝商所联邦基金期货的最新价格显示,市场预计4月加息的概率是0%,6月不过21%,到今年9月加息的可能性为51%略微过半,直到12月加息的概率才大幅增至70%。

美联储的高官似乎因市场如此鸽派的判断而感到不安,波士顿联储行长罗森格伦(Eric Rosengren)曾指出,潜在加息的频率可能超过目前市场的估计。

华尔街分析师对今天美联储不会有所行动没有太多异议,但在联储将发布何种市场指引方面看法各异。

苏皇银行证券的经济学家Kevin Cummings在致客户的研报中指出,如果美联储希望保持在6月加息的可能性,耶伦有以下几个选择。一个是最为鹰派的选项,即重复去年10月即12月加息前最后一次会议的措辞,即声明“正在考虑在下一次会议上调升目标利率范围是否恰当”。

加入巴克莱前曾任职美联储的R. Martin认为,对一家央行来说,这样的说辞几乎已接近于作出承诺。

Cummings继续指出,第二种做法强度较软,即美联储表示对6月加息持开放立场,在声明中加入“美国经济面临的上下行风险已基本相当”。今年迄今联储还未在任何一次会议声明中描述经济走向的风险对比状况。Cummins表示,联储也可选择以另一种方式来表达,即简单地表述经济的下行风险“已经消散”。

还有一些经济学家认为,美联储可能在4月会议声明中根本不发出让外界有强度感知的信号。法国兴业银行首席美国经济学家Aneta Markowska称:“我们认为,现在将再一次加息摆上台面讨论还为时过早。任何这样的讯号都可能引发金融市场新一轮的波动。”

事实证明,最后一种预测是正确的。

移除“全球风险”警告 不排除6月加息

腾讯财经报道,在联储宣布4月不加息之后,市场迅速切换至“联储下次何时加息”的大猜想中。

曾担任全球最大债券基金PIMCO的首席投资官、先转入骏利资产(Janus Capital) 担任基金经理的“债王”比尔格罗斯(Bill Gross)在4月声明公布后表示,预计未来六个月中美联储只能加息一次。考虑到9月联储会议临近美国大选,7月联储声明后未设新闻发布会,6月和12月成为联储最有可能加息的两个时间段。

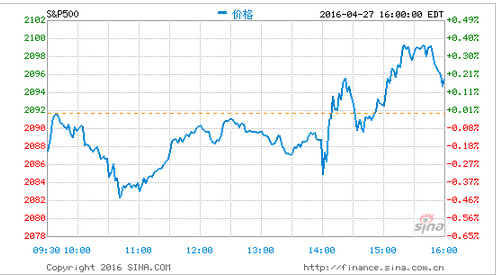

值得注意的是,美联储的4月声明和前一份相比,明显地移除了对“全球风险”的警告,将上个月强调的“ 全球经济和金融发展持续展现风险(however, global economic and financial developments continue to pose risks)”进行了整句移除。消息公布后,标普500指数中的银行业类股迅速上扬。一位纽交所交易员对腾讯财经表示,这是因为市场将美联储措辞的改变,解读为利率仍会继续走高,也代表市场认为,美联储并未排除6月加息的可能。

该交易员同时表示,随着“英国退欧”公投时间的临近,美联储可能会在6月15日的议息会议之前,重新评估英国退欧对全球外汇市场的影响。在日交易额5.3万亿美元的国际汇市,伦敦居主导地位,一旦英国退欧,恐引发英镑巨震,不仅殃及欧洲,也会波及全球。

在今年国际货币基金组织(IMF)春季年会期间,分管美国事务的IMF副总裁朱民曾经对腾讯财经表示,IMF坚持美联储需要谨慎加息,不仅要以数据为基础,而且需要有效沟通。IMF特别提醒美联储,需要注意全球市场的关联度,“无论在这个世界上什么地方产生的波动,最终都回到了美国市场,这是今天全球市场发生的最大的变化。”

美国大选胶着 联储走中间路线

而就内部风险而言,美国近期经济数据疲软以及美国大选选情胶着,都成为联储难以继续推进加息的主要原因。

美国智库彼得森研究所高级研究员、前联储首席经济学家斯托克顿(David Stockton)就表示,“虽然就业数据持续好转,但是消费支出疲软。特别是曾经在年初走强的通胀数据在3月增速放缓”,未给联储创造充分的加息条件。面对脆弱的市场情绪,美联储的措辞显得格外谨慎。

斯托克顿表示,如果联储选择在6月加息,也希望是后续经济数据好转的结果,“所以在声明中,联储并不想显得过于鹰派,而让6月加息看上去是板上钉钉的事情。” 摩根大通则在研究报告中用“寻找平衡”来形容现阶段的联储措辞。

而克里斯·克来道克(Chris Craddock)则认为,除了美国经济数据仍未达到美联储目标之外,避免影响美国大选选情,也是美联储言辞谨慎,走中间路线的主要原因,“虽然美联储是独立于美国政府的机构,但仍面临巨大的政治压力,往往避免在大选中显示倾向性。”