資料圖

原標題:金融地產小幅上位,基金大手筆增持格力電器

□本報記者徐文擎

公募基金三季報披露落下帷幕。天相投顧數據顯示,隨著三季度A股開啟震蕩整理模式,基金倉位的變化十分微弱,可比的股票方向基金的平均倉位僅從二季度末的64.27%上升至64.37%,混合型開放式基金的平均倉位也幾乎不變,從61.57%“平移”至61.47%。

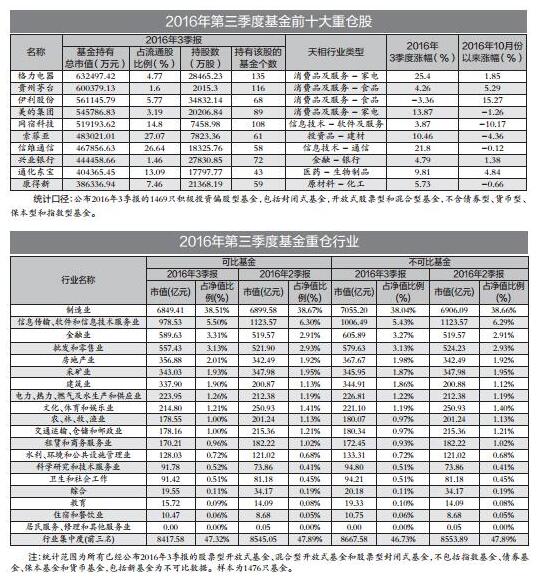

重倉行業方面,制造業、信息技術和金融業位居三甲,金融業和批發零售業受到基金增持。重倉股方面,格力電器成為基金第一大重倉股,同時也是基金增持的第一大股,增持股數達到2.07億股。貴州茅臺和伊利股份位列第2、第3名。

小幅加倉金融地產

制造業、信息技術(信息傳輸、軟件和信息技術服務)的基金持倉市值雖較二季度有所縮減,但依然占據前兩名;金融業則從二季度的第4位上升至第3位,與批發和零售業調換位置。其中,金融業持倉市值增加62.14億元,占比上升0.38個百分點。另外,房地產業、建筑業、電力、熱力、燃氣及水生產和供應業的市值與占比均有小幅上升,而其他行業絕大部分出現“雙降”。

三季度基金前十大重倉股中,消費品及服務占據4席,三季度的明星股格力電器與美的集團位居前列。信息技術僅占2席,較之去年底今年初的“強勢”明顯失色。另外,投資品、金融、醫藥、原材料各占1席,較為分散。其中,格力電器復牌后成為基金第一大重倉股,135只基金合計持有2.85億股,共計63.25億元的市值;貴州茅臺以116只基金共持有60.03億元的市值緊隨其后,伊利股份排名第三,68只基金共持有56.11億元。

增持前十大重倉股方面,格力電器再次拔得頭籌,基金增持股數達到2.07億股,重倉持有的基金數量增加了93只。而由于家電股整體的賺錢效應,美的集團三季度基金增持市值也達到24.05億元。在基金增持前50大名單中,消費品及服務類股票占據9席,金融占據9席,另外投資品中的建筑行業總數也十分靠前。

被基金大幅減持的主要是信息技術業個股,在前50大被減持個股中占據23席,體現了市場之間比較充分的籌碼交換。值得注意的是,在這份榜單中,僅有三聚環保、金貴銀業、五糧液、三七互娛的期間漲幅為正數,其余全部是負回報。

在新增前50大重倉股中,消費品及服務也依然占據強勢地位,新海股份、銀禧科技、中天科技等受到基金經理的青睞;而在被剔除出重倉股的前50大個股中,信息技術業繼續占較多席位,萬方發展、三力士、鹿港文化遭到基金集體“拋棄”。

年底行情變化或更劇烈

基金經理普遍認為,四季度不確定因素增多,資產去杠桿、去泡沫將成為常態。不過,利率長期處于低位,資金在各大類資產間輪動,有一定合適的時機和觸發因素,A股或仍具賺錢效應。

國泰融豐認為,四季度市場仍然是資金的存量博弈。除了個別景氣度較高的子行業外,大部分中小市值股票估值維持在較高水平,業績增速并沒有顯著變化,未來還需要通過時間來消化估值。隨著近期地產調控政策的出臺,房地產產業鏈也會受到一定影響。基于目前的流動性以及市場維穩的需求,他們判斷個別高景氣子行業還是會受到資金的集中追捧,看好PPP相關行業、消費電子行業以及受益于產品價格上行的部分化工股。

華富健康文娛綜合分析認為,結構性行情難以打破,只是年底可能行情變化更為劇烈,后續市場主力板塊的變化節奏可能加快,幅度也會更加驚人,精選板塊以及精選個股仍將是四季度的主要投資思路,關注增長潛力大、持續性強的行業和業績預期差大的行業,以及出現拐點、符合消費升級大方向的消費股等。

公募基金三季度獲利883.27億元

□本報記者徐金忠

天相投顧最新統計數據顯示,截至10月26日,公募基金產品今年三季度本期利潤為883.27億元,比二季度的767.3億元有所增長。貨幣市場基金仍是盈利冠軍,三季度共獲得295.9億元的利潤。混合型基金和股票型基金的本期利潤分別為185.5億元和120.57億元,債券型基金則獲得了186.71億元的盈利。

天相數據顯示,三季度,110家公募基金公司中,除兩家公司未披露相關數據外,共有73家公募基金公司三季度利潤相比二季度利潤實現增長,占比為66.37%。

具體來看,各家基金公司在三季度的表現不一,華夏基金、嘉實基金、博時基金、南方基金、華泰柏瑞基金分列利潤增長絕對值的前五位。其中,華夏基金86只產品三季度末利潤總額為95.11億元,相比二季度末的28.84億元增長66.27億元,增幅達229.77%;嘉實基金112只產品三季度末實現利潤74.58億元,相比二季度末增加20.43億元,增幅為37.73%;博時基金162只產品三季度末利潤為39.13億元,相比二季度增加17.44億元,增幅為80.40%。

按照增長幅度來看,華宸未來基金、安信基金、江信基金、中郵創業基金、華泰柏瑞基金分列增利潤增幅榜前五位。其中華宸未來基金的1只產品三季度末相比二季度末利潤大幅上漲6128.49%;安信基金31只產品利潤增幅為919.15%;江信基金6只產品利潤增幅為667.57%;中郵創業基金33只產品利潤增幅為536.93%;華泰柏瑞基金46只產品利潤增幅為416.64%。

與此同時,有35家基金公司三季度末利潤下滑,占所有基金公司數量的31.82%。

“國家隊”基金偏愛制造業和金融業

□本報記者曹乘瑜吳娟娟

天相投顧數據顯示,截至三季度末,5只“國家隊”基金全部盈利。倉位上,5只基金股票持倉占比與二季度幾乎持平,大部分基金繼續重倉二季度重倉個股。

天相投顧數據顯示,華夏新經濟表現最佳,三季度獲利18.54億元,凈值增長率達到5.81%。易方達瑞惠、嘉實新機遇、南方消費活力、招商豐慶的利潤分別為9.66億元、8.91億元、8.04億元和6.88億元,凈值增長率分別為5.50%、2.58%、2.10%、4.14%。

從倉位上來看,5只“國家隊”基金倉位穩定。4只基金倉位變化在一個百分點以內,南方消費活力變化幅度最大,股票持倉從二季度的85.82%下降到82.44%。

三季度,“國家隊”基金獨寵制造業和金融業。嘉實新機遇、華夏新經濟、南方消費活力和易方達瑞惠的制造業持倉占比分別達到34.24%、30.23%、17.15%和10.49%,市值占比也均為第一。

金融業中的銀行股也是5只“國家隊”基金的重倉股。以華夏新經濟為例,浦發銀行、興業銀行和招商銀行位列其前三大重倉股,3家銀行凈值占該基金資產凈值的11.89%。

與二季度相比,南方消費活力重倉個股中未出現新股;華夏新經濟新重倉了東旭廣電,國電電力則退出其重倉序列;嘉實新機遇新重倉股包括康美藥業、康得新、貴州茅臺、網宿科技,易方達瑞惠重倉個股中新吸收了中國建筑。

展望未來,南方消費活力指出,一季度的大幅下跌充分釋放風險后,二三季度A股整體緩慢攀升,無風險利率再次下行進一步加強了資產換邏輯,疊加經濟階段企穩,各項改革加速推進,有利于提振投資者風險偏好,有利于權益類資產投資價值的體現。將繼續維持中性倉位,結構上仍重點配置低估值藍籌個股。

華夏新經濟則認為,未來經濟繼續疲軟的風險依然存在。“在國內經濟改善可持續性不強以及四季度美聯儲加息預期依然存在的背景下,預計四季度市場依舊缺乏趨勢性上漲行情,更多的是關注結構性與個股行情,以及市場調整后的反彈機會。”

QDII基金經理看好港股

□本報實習記者任飛

根據天相數據,2016年三季度,QDII基金利潤達到61.73億元,較二季度的30.58億元大幅增加。與此同時,QDII基金三季度被贖回81.46億份(含聯接基金)。可見,在QDII額度持續緊缺的三季度,存量產品依舊是掘金海外資產的“奪寶奇兵”。

超八成QDII獲正收益

根據天相數據,截至2016年三季度末,73只QDII基金規模(含聯接基金、含估算基金)已達到794.71億元。其中,共有62只QDII基金實現正收益,占所有QDII基金統計樣本的85%。而本期利潤達到5000萬元以上的基金共有14只,其中,易方達公司旗下H股ETF本期利潤最高,達到10.3億元,緊隨其后的是銀華H股獲利7.49億元,華夏全球獲利3.66億元。據統計,利潤前十的席位中,華夏基金占據5席、易方達基金占據3席。

從本期QDII基金申購贖回數據來看,申購比例在10%以上的基金共計17只,申購比例在50%以上的有5只,南方香港成長申購比例達到878.36%,位列第一,緊隨其后的是嘉實地產和南方原油,申購比例分別為212.95%和116.71%。

據了解,此前一度有QDII基金暫停申購,如債券類的QDII普遍受限。據天相統計,國泰全球收益就因一季度公司QDII額度消耗殆盡,該基金于2月底暫停申購并持續至三季度。

針對持續火熱的QDII配置潮,工銀香港中小盤基金經理游凜峰認為,其背景主要是人民幣貶值壓力和低利率環境下,境內資金對境外資產配置的需求上升。

港股價值洼地優勢明顯

2016年三季度全球資本市場整體表現相對平穩,期內無重大風險性事件發生,原油、黃金等主要大宗商品價格趨于穩定,在全球資產荒的宏觀背景下估值洼地被逐步填平的進程仍在延續。其中,以港股“價值洼地”的優勢最明顯,成為時下“搶手”的配置選擇。

從投資標的分布來看,本期QDII投資產品豐富,包括原油、黃金、大宗商品甚至美國房地產市場等等。其中有不少處于封閉期,且僅限大額投資。而受深港通以及前期悲觀預期修復等一系列利好影響,港股迎來大反彈,相應QDII類產品表現搶眼。天相數據顯示,2016年三季度利潤排名前十位的幾乎都“港味”十足。如H股ETF、銀華H股、H股ETF聯接、嘉實恒生H股等。

展望四季度,QDII基金經理普遍認為需結合宏觀經濟、證券市場及行業走勢來綜合研判。國泰中國企業基金經理吳向軍表示,美聯儲在年底之前升息一次的可能性較大,看好偏短的債券平均久期;廣發美國房地產基金經理李耀柱表示,美國加息預期對房地產市場的影響將會是市場焦點,美國房地產指數在中長期仍然會有不俗的表現;融通基金滬港深智慧生活擬任基金經理王浩宇表示,從今年6月至9月,A股較H股折溢價指數迅速下行,A股較H股溢價由接近50%縮窄至目前的20%水平。隨著政策的支持,未來港股還有估值提升的空間。

社保基金三季度主攻醫藥行業,新進49只個股

□本報實習記者姜沁詩

中國證券報記者根據Wind數據統計,截至10月26日,在目前已公布三季報的上市公司中,全國社保基金分別出現在了242家上市公司的前十大流通股東名單中。其中共56家被社保基金增持,77家受到減持,另外有49家為社保基金新進持股。從行業來看,醫藥、汽車、計算機等制造業受到社保基金重點關注。

從增減持數據可看出,三季度的社保基金對各行業的喜愛程度有升有降。據Wind數據,三季度共有56只個股受到社保基金增持,而有77只個股遭遇減持。

從增持動作來看,麗珠集團、聚飛廣電、聯化科技、三全食品、東方園林、新野紡織、長城汽車、索菲亞這8只個股中社保基金的增倉幅度均超100%,其中麗珠集團幅度最大,三季度社保基金增倉176.78%。而從減持動作來看,大華股份、康得新、春興精工、松芝股份等77家上市公司遭到社保基金減持,受到減持的行業多為材料、食品、飲料與煙草行業。減倉幅度最大的是松芝股份,減倉比例為74.33%。

從社保基金持股數量來看,隸屬有色金屬礦采選行業的紫金礦業位居第一,有兩只社保基金共持3.90億股,而該股同時也是242只個股中被增持股數最多的。除此之外,排名前五的個股還有巨化股份、長城汽車、南京銀行和寧波銀行。從持股數量占流通股的比例來看,一心堂、國藥股份、巨化股份、華斯股份、小天鵝A位居前五名。此外,社保持股比例超過5%的還有濟川藥業、云圖控股、好萊客、天邦股份等18只個股。

而今年三季度,最受社保基金關注的個股要屬批發業的國藥股份和屬化學原料與化學制品制造業的巨化股份,其均有4家社保基金持股,而且均有兩家社保基金為新增持股。

按照申萬一級行業分類,在242只社保持有個股中,三季度社保基金持股市值排名前5的行業分別為醫藥生物、化工、計算機、農林牧漁和電子,分別持有證券數量為31、20、17、16、16只;而第二季度該類排名前5的行業則為醫藥生物、傳媒、電子、房地產、食品飲料。值得注意的是,三季報絕大多數行業的持股市值較二季度變動均為負數,僅銀行業增長了10.57億元,增幅高達130%。據Wind數據分析,其增長的主要原因來自于三季度全國社保基金一零一組合對南京銀行的新增持股。

從機構新進持股來看,在新增加的49只個股中,有29只個股屬制造業,其中醫藥生物、汽車、計算機、通信和其他電子設備類受到了更多關注。