在渣打未來發展戰略中,「一帶一路」、大灣區都會成布局方向,並會考慮發展大灣區的財富管理市場。 資料圖片

【香港商報網訊】記者鄭珊珊報道:渣打(2888)大中華及北亞地區行政總裁兼集團零售銀行及財富管理業務行政總裁洪丕正證實,集團會盡快開展5億美元(約39億港元)股份回購,此舉將使普通股權一級資本比率降低約20個基點。不僅如此,今年有可能再進行其他回購,視乎集團能否在今年內完成出售所持印尼銀行Permata而定。

洪丕正稱,新冠肺炎疫情將衝擊全球經濟,預計今年首季本港及內地經濟將面臨下行壓力,經濟增長將大幅減低,因此在這個時候作出回購決定是合適的。

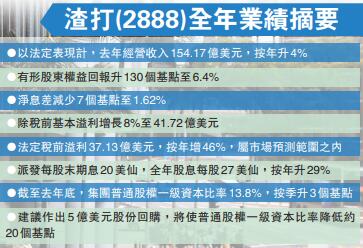

渣打去年除稅前基本溢利按年上升8%至42億美元,遜於市場預期的45億美元;經營收入按年僅升2%至153億美元,略遜預期。集團管理層建議,派末期普通股股息每股20美仙。每股盈利75.7美仙。

該行去年公布目標3年內將股息倍增,去年全年每股派息已增長按年29%至27美仙。洪丕正表示,未來會繼續保持這趨勢,逐步增加派息及股東回報,將剩餘資本回饋股東。他又坦言,該行的壞帳率從去年底開始上升,仍屬可控制範圍內,不過股東權益回報提升至10%的目標會繼續執行下去,但需要較原先估計更長的時間才能達到目標。

或拓大灣區財管市場

未來的發展戰略上,「一帶一路」和大灣區都會成為渣打的布局方向。洪丕正提到,集團會考慮發展大灣區的財富管理市場。

渣打香港區行政總裁禤惠儀表示,全年業務收入將維持穩定,目前資產質素保持良好。渣打暫時沒有任何重組或裁員計劃,員工數量平穩,部分崗位或增聘人手,將繼續有效地控制成本。

該行去年普通股權一級資本比率為13.8%,按年下跌40個基點,但仍然保持在13%至14%的目標範圍之內;有形股東權益回報增加130個基點至6.4%。但若單計第四季,香港地區稅前基本溢利則按年減少9.5%,主要受經營收入跌2.28%及信貸減值升35.9%拖累。

大摩:疫情持續影響渣打表現

摩根士丹利在渣打績後發表研究報告,指渣打去年第四季除稅前盈利低於市場預期約1.5億美元,收入亦低於預期約3%,成本則符合預期,帶動撥備前經營溢利遜預期14%。撥備率提升,預期需更多時間去達至有形股本回報(ROTE)達10%的目標,同時公布5億美元之回購方案(相當於已發行股本約2%),維持「減持」評級,目標價63元。

報告指,渣打預期今年上半年收入和信貸成本均會受疫情影響,但難以量化。如果疫情持續,將影響今年下半年表現。該行料渣打今年全年收入增幅低於5%至7%的中期指引,美國減息和香港以至全球經濟放緩,意味渣打將需要更多時間達至早前提出爭取ROTE達10%的目標,估算渣打2020年ROTE為約7.3%。