作者 | 中国人民银行调查统计司城镇居民家庭资产负债调查课题组

中国人民银行调查统计司城镇居民家庭资产负债调查课题组于2019年10月中下旬在全国30个省(自治区、直辖市)对3万余户城镇居民家庭开展了资产负债情况调查。从当前掌握的资料看,这是国内关于城镇居民资产负债情况最为完整、详实的调查之一。

调查显示:

第一,城镇居民家庭户均总资产317.9万元,资产分布分化明显;家庭资产以实物资产为主,住房占比近七成,住房拥有率达到96.0%;金融资产占比较低,仅为20.4%,居民家庭更偏好无风险金融资产。

第二,城镇居民家庭负债参与率高,为56.5%,负债集中化现象明显,负债最高20%家庭承担总样本家庭债务的61.4%;家庭负债结构相对单一,负债来源以银行贷款为主,房贷是家庭负债的主要构成,占家庭总负债的75.9%。第三,城镇居民家庭净资产均值为289.0万元,分化程度高于资产的分化程度。与美国相比,我国城镇居民家庭财富分布相对均衡(美国净资产最高1%家庭的净资产占全部家庭净资产的比重为38.6%,我国为17.1%)。

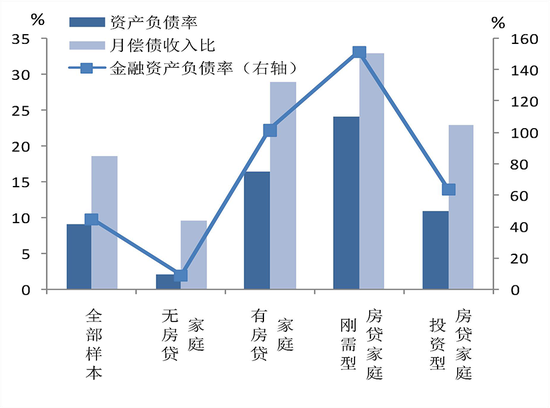

第四,城镇居民家庭资产负债率为9.1%,总体稳健,少数家庭资不抵债;居民家庭债务收入比为1.02,略高于美国居民水平(0.93);偿债能力总体较强,偿债收入比为18.4%,居民家庭债务风险总体可控。

第五,需关注两方面问题。一是居民家庭金融资产负债率较高,存在一定流动性风险。二是部分家庭债务风险相对较高,主要表现在以下几个方面:部分低资产家庭资不抵债,违约风险高;中青年群体负债压力大,债务风险较高;老年群体投资银行理财、资管、信托等金融产品较多,风险较大;刚需型房贷家庭的债务风险突出。

城镇居民家庭资产分化明显,金融资产占比低,房产占比超七成

城镇居民家庭资产分化明显

调查数据显示,城镇居民家庭总资产均值为317.9万元,中位数为163.0万元。均值与中位数之间相差154.9万元,表明居民家庭资产分布不均。居民家庭资产分布不均衡主要体现在以下四个方面。

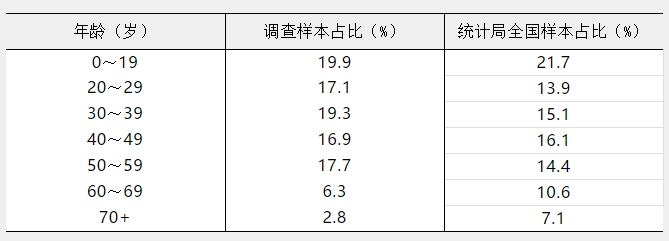

第一,居民家庭资产的集中度较高,财富更多地集中在少数家庭。将家庭总资产由低到高分为六组,最低20%家庭所拥有的资产仅占全部样本家庭资产的2.6%,而总资产最高20%家庭的总资产占比为63.0%,其中最高10%家庭的总资产占比为47.5%。

第二,区域间的家庭资产分布差异显著,经济发达地区的居民家庭资产水平高。分经济区域看,东部地区明显高于其他地区。东部地区居民家庭户均总资产为461.0万元,分别高出中部、西部、东北地区197.5万元、253.4万元和296.0万元。东北地区居民家庭户均总资产最低,仅占东部地区居民家庭的三分之一左右。

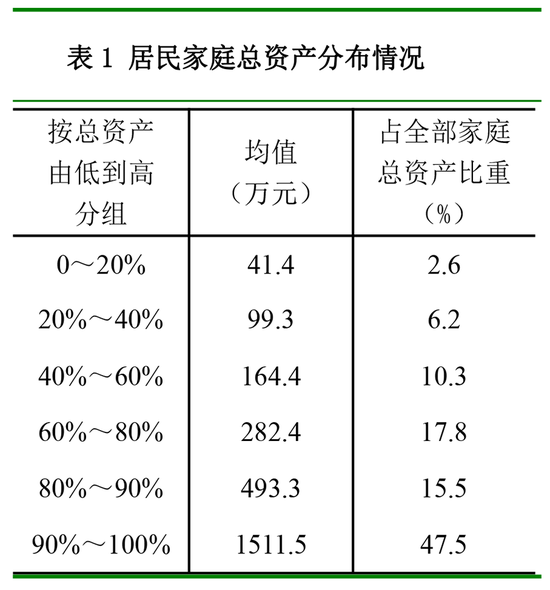

分省份看,家庭资产最高的三个省(自治区、直辖市)为北京、上海和江苏,最低的三个省(自治区、直辖市)为新疆、吉林和甘肃。其中,北京居民家庭户均总资产约为新疆居民家庭的7倍。

△图1 各省居民家庭户均总资产

第三,高收入家庭拥有更多资产。将家庭总收入从低到高排序,总收入最高20%家庭所拥有的总资产占全部样本家庭总资产的半数以上。其中,收入最高10%家庭户均总资产1204.8万元,是收入最低20%家庭户均总资产的13.7倍。

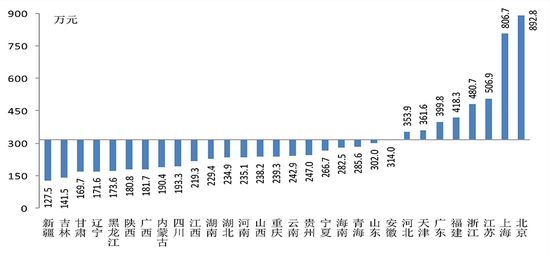

第四,户主的年龄、学历水平及职业均影响家庭资产分布。一是家庭总资产随户主年龄的提高呈现先增加后减少的特征。户主年龄为56~64岁的家庭户均总资产最高,18~25岁的户均总资产最低。二是户主的学历水平越高,家庭户均总资产越多。户主为研究生及以上学历的家庭户均总资产明显高于均值,高中及以下学历的家庭户均总资产最低。三是户主为企业管理人员和个体经营者的家庭总资产明显高于均值,其余家庭总资产均低于平均水平。

△图2 户主分组(年龄、学历和职业)的家庭资产分布

家庭资产以实物资产为主,房产是其主要构成

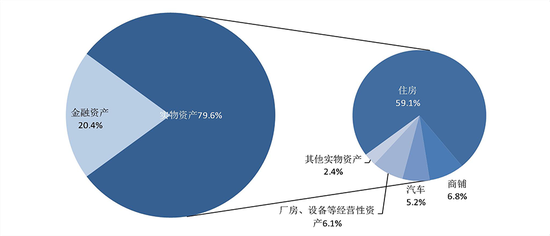

调查显示,我国城镇居民家庭资产以实物资产为主,户均253.0万元,占家庭总资产的八成。

△图3 家庭实物资产构成情况

第一,住房是家庭实物资产的重要构成,居民家庭住房拥有率相对均衡。我国城镇居民家庭的实物资产中,74.2%为住房资产,户均住房资产187.8万元。居民住房资产占家庭总资产的比重为59.1%。和美国相比,我国居民家庭住房资产比重偏高,高于美国居民家庭28.5个百分点。

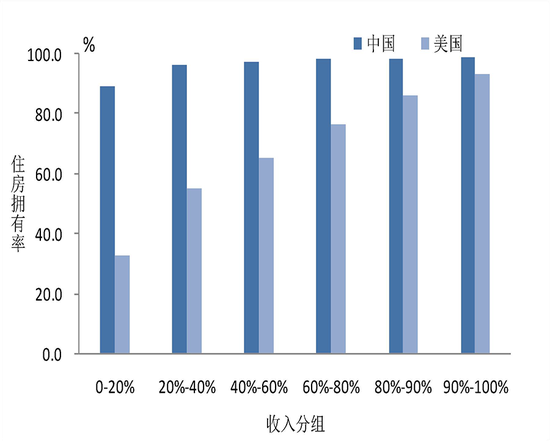

△图4 中国和美国不同收入组的住房拥有率

居民的住房拥有情况相对均衡。我国城镇居民家庭的住房拥有率为96.0%,有一套住房的家庭占比为58.4%,有两套住房的占比为31.0%,有三套及以上住房的占比为10.5%,户均拥有住房1.5套。美国住户总体的住房拥有率为63.7%,低于我国32.3个百分点。按家庭收入从低到高排序,美国收入最低20%家庭的住房拥有率仅为32.9%,而我国收入最低20%家庭的住房拥有率也为89.1%。

城镇居民家庭拥有的住房数量越多,其家庭资产中住房资产的占比反而越低。拥有一套住房的家庭的总资产中住房资产的占比为64.3%,有两套住房家庭的住房资产占比为62.7%,有三套及以上住房家庭的住房资产占比为51.0%。这主要是因为多房产家庭在解决了基本住房需求后,更倾向于多元化资产配置。

第二,商铺及厂房等经营性资产是家庭资产差距大的重要原因。受调查家庭中,15.9%的家庭拥有商铺或厂房等经营性资产,这些家庭的经营性资产均值为257.5万元,占其家庭总资产的33.1%。拥有经营性资产家庭的户均总资产为776.8万元,是没有经营性资产家庭的3.4倍。

家庭总资产越多,经营性资产的拥有率越高,经营性资产在家庭资产中的比重越大。按家庭总资产排序,资产最高10%的家庭中,近半数的家庭拥有经营性资产,这些家庭的经营性资产占家庭总资产的35.6%;而资产最低20%家庭中仅有3.5%的家庭拥有经营性资产,其经营性资产占家庭总资产的比重为22.4%。

金融资产分化明显,居民家庭更偏好无风险金融资产

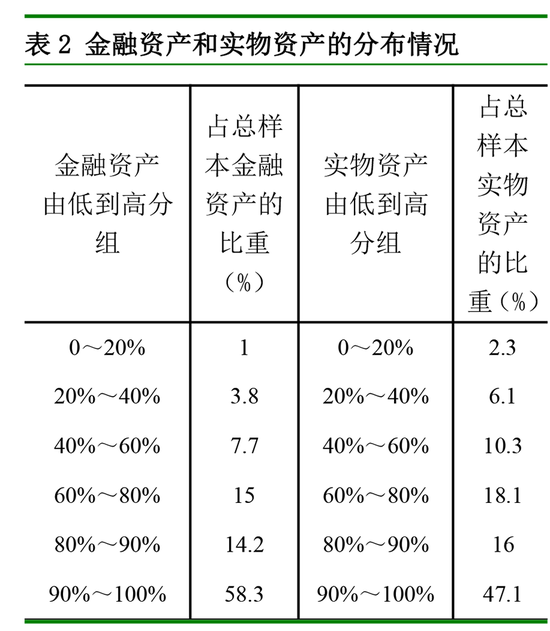

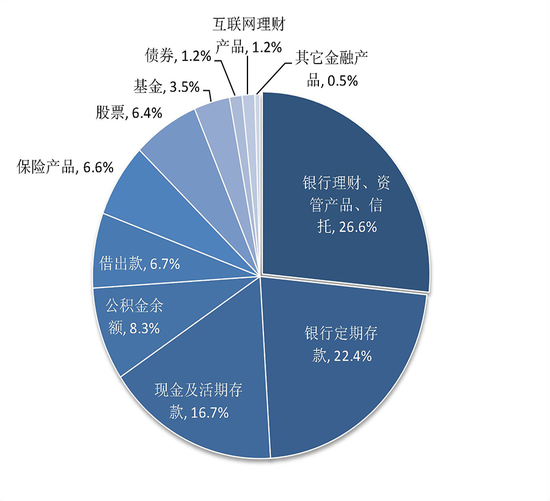

受调查家庭中,有99.7%的家庭拥有金融资产,户均金融资产64.9万元,占家庭总资产的20.4%。与美国相比,我国城镇居民家庭金融资产占总资产的比重偏低,比美国低22.1的百分点。

△图5 城镇居民家庭金融资产构成

第一,金融资产的分化程度更明显。将家庭分别按照金融资产和实物资产从低到高进行排序,金融资产最高10%家庭所拥有的金融资产占所有样本家庭的58.3%,而实物资产最高10%家庭拥有的资产占比为47.1%。可见,金融资产的不均衡程度更显著。

第二,居民投资偏稳健,家庭无风险金融资产持有率高。调查显示,无风险金融资产的持有率高于风险金融资产的持有率,受调查家庭中无风险金融资产的持有率为99.6%,户均35.2万元;风险金融资产的持有率为59.6%,户均50.1万元。从调查样本整体看来,户均持有无风险金融资产35.0万元,占总金融资产的比达到53.9%,高于风险金融资产。

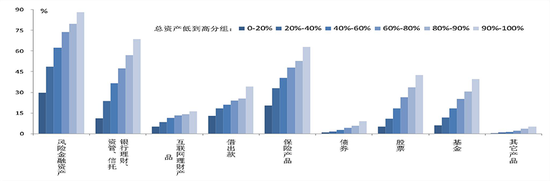

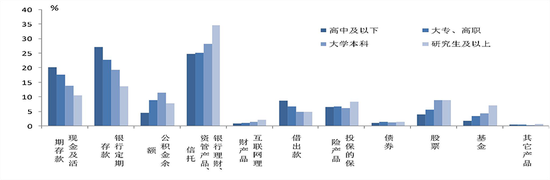

第三,高资产、高学历家庭参与风险金融市场的意愿更强,金融资产表现形式更加多元化。随着家庭资产的增加,家庭持有风险金融产品的比率稳步提高。将家庭总资产排序,总资产最高20%家庭的风险金融资产的持有率为87.9%,最低20%家庭的持有率为29.8%。而且,总资产越多的家庭参与各类金融市场的程度越高,高资产家庭在各类金融产品上的持有率均明显高于全国平均水平。

△图6 不同资产组和不同学历水平居民家庭的各类金融产品持有率

从学历水平看,学历越高的家庭金融资产表现形式越多元化。调查数据显示,随着户主学历水平的提高,家庭持有活期与定期存款的比重有所下降,而持有银行理财产品、互联网金融及股票、基金等金融资产的比例有所上升。这主要是因为高学历群体通常更了解相关的金融知识和信息,加之其往往拥有较高的收入和资产,因而在满足了预防性需求后更愿意投资高风险、高收益的金融产品。

城镇居民家庭负债参与率高,负债结构相对单一,房贷是主要构成部分

第一,家庭负债参与率较高,负债集中化现象明显。目前我国城镇居民家庭运用杠杆现象较为普遍。受调查家庭中,有负债的家庭占比为56.5%。分地区看,东北地区居民家庭负债参与率最低,为42.1%;东部、中部分别为57.9%和55.7%;西部地区最高,为60.1%。

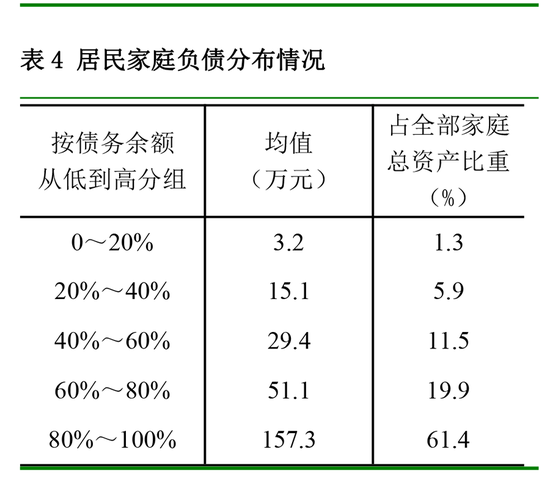

有负债的家庭中,户均家庭总负债为51.2万元。其中,53.8%的居民家庭负债余额在30万元以下,35.6%的家庭负债余额在30万~100万元,10.5%的家庭负债余额在100万元以上。按照家庭负债余额从低到高排序,负债最低20%家庭的户均总负债3.2万元,所承担的负债仅占全部样本的1.3%;负债最高20%家庭的户均负债157.3万元,所承担的负债占全部样本的61.4%。

第二,家庭负债结构相对单一,负债来源以银行贷款为主,房贷为家庭负债的主要构成。从负债来源看,城镇居民家庭的负债以银行贷款为主。有负债的居民家庭中,户均银行贷款49.6万元,占家庭总负债的96.8%。银行体系外的负债占比低,仅为3.2%,其中民间借贷和互联网金融产品贷款的户均负债额分别为1.2万元和0.1万元,占家庭总负债的比重分别为2.4%和0.2%。

从负债用途看,房贷是家庭负债的基本构成。有负债的居民家庭中,76.8%的家庭有住房贷款,户均家庭住房贷款余额为38.9万元,占家庭总负债的比重为75.9%。调查显示,75.9%的居民家庭将负债用于购房,24.8%的居民家庭用于日常消费,12.8%的居民家庭用于买车或车位,9.6%的居民家庭用于装修或购买家电,9.3%的居民家庭用于实体经营,9.0%的居民家庭用于教育,3.9%的居民家庭用于医疗,2.3%的居民家庭用于金融投资。

第三,富裕家庭的负债参与率更高,且更容易获得银行贷款,低资产家庭对民间借贷的依赖度相对较高。按家庭总资产排序,资产最高20%家庭的负债参与率最高,为63.3%,且负债中97.1%为银行贷款。资产最低20%家庭的负债参与率最低,为38.6%。资产最低20%家庭的负债来源中,89.4%来源于银行贷款,远低于其他家庭;9.0%来自于民间借贷,远高于其他家庭。这主要是因为低资产家庭往往收入较低,或者没有稳定的收入来源,从银行渠道获得贷款相对困难,因而对民间借贷的依赖度相对较高。

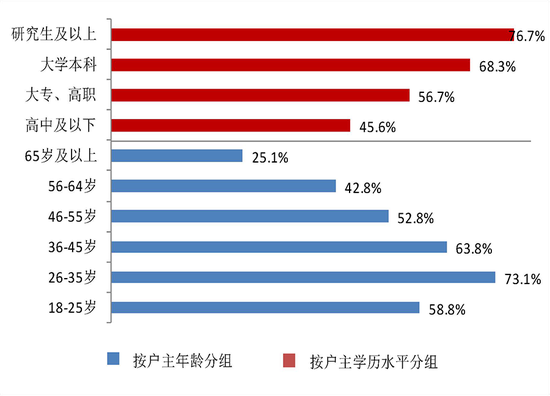

第四,居民家庭负债集中于中青年和高学历家庭。受调查家庭中,户主年龄为26~35岁的家庭负债参与率最高,为73.1%。随着年龄的提高,家庭负债参与率有所下降,户主年龄为65岁及以上的家庭负债参与率最低,为25.1%。家庭负债参与率与户主的学历成正比,户主受教育程度越高,家庭负债参与率越高。

△图7 按户主年龄和学历分组的家庭负债参与率

家庭净资产分化程度高于资产的分化程度,但中国城镇居民家庭财富分布较美国均衡

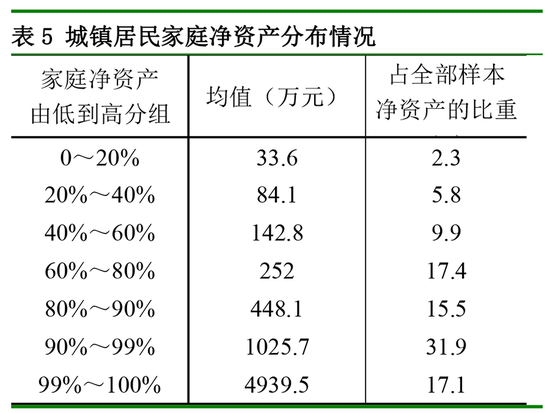

将居民家庭的资产扣除负债,得到的净资产更能真实地反映居民家庭的财富水平。调查数据显示,中国城镇居民家庭净资产均值为289.0万元。家庭净资产中位数为141.0万元,比均值低148.0万元。

居民家庭净资产分化程度高于家庭总资产。将家庭净资产从低到高排序,净资产最低20%家庭的净资产仅占全部样本家庭净资产的2.3%,而最高20%家庭的净资产占64.5%。对高资产组家庭作进一步细分,最高10%的家庭所拥有的净资产占全部样本家庭净资产的49.0%,最高1%的家庭占17.1%。

与美国相比,中国居民家庭财富的分布相对均衡。2016年,按家庭净资产排序,美国全国最高1%的家庭所拥有的净资产占全部样本家庭净资产的38.6%,略高于随后9%家庭的38.5%,而其余90%的家庭仅占22.8%,不到三分之一,说明美国居民家庭的财富向最富裕家庭集中的特征明显。我们的调查显示,在中国城镇居民家庭中,这三个比例分别为17.1%、31.9%和51.0%。即使假设我国乡村居民家庭的净资产均为零,将这些零资产的样本按乡村人口占比加入调查样本后,新样本中最高1%、随后9%和其余90%的家庭净财富占比分别为21.9%、38.5%和39.6%,我国居民家庭财富相对均衡。

居民家庭债务风险总体可控

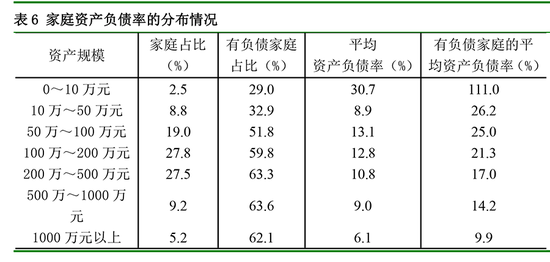

城镇居民家庭资产负债率总体稳健,少数家庭资不抵债

总体看,我国城镇居民家庭的资产负债率相对较低。调查显示,我国城镇居民家庭资产负债率的均值为9.1%,低于美国的12.1%。其中,有负债家庭的资产负债率均值为14.8%,中位数为15.8%。

从资产负债率的分布看,资产规模越低,负债参与率越低,有负债家庭的资产负债率越高。尤其是资产规模在10万元及以下的家庭中,有负债的家庭的平均资产负债率高达111%。

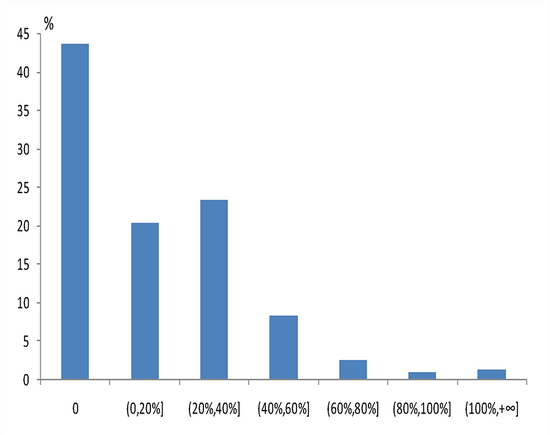

△图8 不同资产负债率区间的家庭占比情况

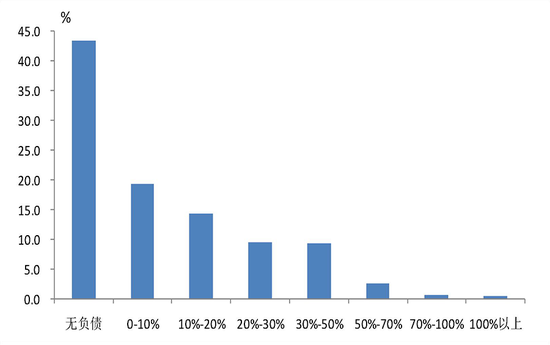

有负债的家庭中,大部分家庭的资产负债率处于(0%,10%]的区间,少数家庭存在资不抵债的情况。调查样本中,资产负债率处于(0%,10%]的家庭占比为19.4%,占有负债家庭的34.4%。有0.4%共138户家庭的资产负债率超过了100%,这些家庭的债务占全部样本家庭债务的比重为0.4%。这些家庭主要有两种情况:一是低资产家庭(资产少于10万元),一共106户,债务规模占所有资不抵债家庭债务的比重为17%,他们的债务规模不大,但资产规模更小,资产无法覆盖债务;二是参与企业经营的家庭,一共23户,债务规模占所有资不抵债家庭债务的比重为41.1%,他们有一定规模的资产,但债务规模更大,而且借债的原因主要是实体经营。

居民家庭债务收入比为1.02,略高于美国居民水平

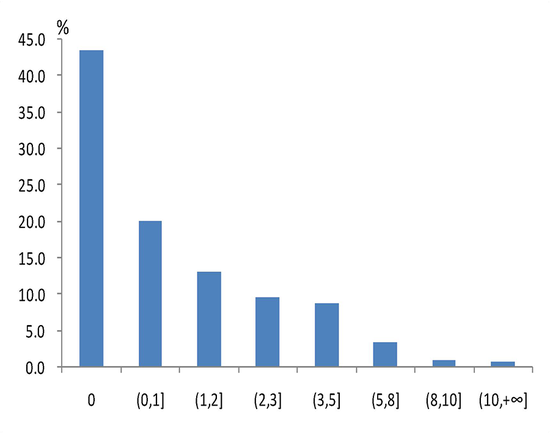

债务收入比是指居民家庭的债务余额与其年收入的比值,能更为直观地反映居民家庭的债务规模。调查显示,我国城镇居民家庭的平均债务收入比为1.02,略高于美国0.93的水平。其中,有负债家庭的债务收入比的均值和中位数均为1.6。有少数家庭的债务规模远高于家庭收入,有1.2%共221户家庭的债务收入比超过了10,这些家庭的债务占全部样本家庭债务的比重为5.8%。

△图9 不同债务收入比区间的家庭占比情况

△图10 不同偿债收入比区间的家庭占比情况

偿债能力总体较强

我国城镇居民家庭偿债能力总体较强。调查数据显示,城镇居民家庭偿债收入比平均为18.4%,其中房贷偿债收入比为9.1%。有负债家庭的偿债收入比的均值为29.5%,中位数为26.7%。部分家庭的偿债负担较重,12.8%的家庭月偿债收入比超过四成,这些家庭的债务占全部样本家庭债务的比重为34.7%;4.5%的家庭月偿债收入比超过六成,债务占比为12.8%。

分收入水平看,低收入家庭偿债压力相对较大。调查数据显示,按家庭总收入从低到高排序,收入最低20%家庭月偿债收入比为24.8%,高于均值6.4个百分点,比最高20%家庭高9.1个百分点。这些低收入家庭中,13.8%的家庭月偿债收入比超过四成,6.7%的家庭超过六成。

实体经营家庭的偿债压力大。调查样本中,没有经营性债务家庭的偿债收入比为16.1%,有经营性债务家庭的偿债收入比为30.1%,高于前者14个百分点。

工薪阶层债务偿还压力明显。分职业看,户主为企业一般员工和国家机关、事业单位人员的家庭月偿债收入比相对高,分别为22.5%和19.9%,均高于平均偿债收入比。

值得注意的问题

第一,城镇居民家庭金融资产负债率较高,存在一定的流动性风险。城镇居民家庭资产配置高度集中于房产,金融资产占比低,金融资产负债率相对较高。调查显示,我国城镇居民家庭金融资产负债率为44.6%,其中,有负债家庭的金融资产负债率均值为85.3%,中位数为117.3%,半数以上的家庭金融资产负债率超过了100%。可见,居民资产负债率虽整体稳健,但是资产流动性较差,存在一定的流动性风险。

第二,部分低资产家庭资不抵债,违约风险高。受调查家庭中,总资产低于10万元的共有792户,这些家庭的资产负债率为30.7%,远高于其他家庭,其中有106户家庭的资产负债率超过了100%。这106户家庭多数无房无车,仅有少量存款,户主主要从事个体经营或其他职业,没有稳定收入,负债却相对较高,一旦遇到意外情况,违约风险较高。

第三,中青年群体负债压力较大,债务风险相对较高。户主年龄在26~35岁的居民家庭债务参与率、户均债务规模、资产负债率、债务收入比都要高于其他家庭。中青年家庭由于面临购房、成家生子、子女教育等多方面的支出压力,负债现象更为普遍,债务负担相对较重,偿债压力相对较大。

第四,老年群体投资银行理财、资管、信托等金融产品较多,风险较大。调查显示,户主年龄为65岁及以上居民家庭投资银行理财、资管、信托产品的均值为23.9万元,是总体平均水平的1.4倍,占其家庭金融资产的比重为34.8%,远高于其他年龄段水平。调研发现,尽管资管新规出台后理财产品不再保本,部分银行代理销售的第三方投资理财产品风险较高,但仍有不少居民认为在银行购买理财产品本金不会损失,实际投资风险与居民投资安全性预期存在较大差距。65岁以上的老年群体处于收入来源减少的人生阶段,将大量资金投资银行理财、资管、信托等金融产品,增加了投资及养老的不确定因素。

第五,刚需型房贷家庭的债务风险突出。受调查家庭中,43.4%的家庭有住房贷款。有房贷家庭的资产负债率、金融资产负债率和月偿债收入比分别为16.5%、101.5%和29.0%,债务风险明显高于平均水平。其中刚需型房贷家庭的债务风险尤其突出,这三项指标分别为24.2%、151.3%和33.0%,均为所有群体中的最高值。相比之下,投资型房贷家庭的债务风险要小得多,其三项指标仅略高于平均水平。

△图11 居民家庭债务收入比的分布情况

附:

调查样本分布说明

区域分布

本次调查涉及30个省(自治区、直辖市),共计31100户城镇居民家庭。调查采用多阶段随机抽样方法,省级样本数量分配权重为各省城镇人口占比,各省的具体样本数量如下。

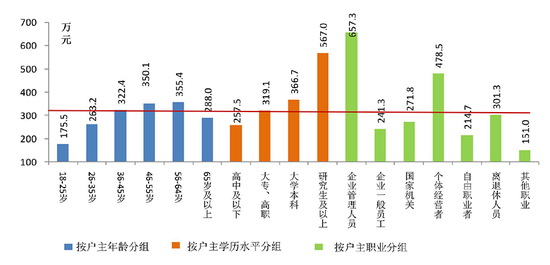

人口分布

本次调查对象为县级以上城镇居民家庭,不包括农村居民家庭,与全国人口结构略有差异,但总体看人口的年龄分布与国家统计局公布的全国人口分布基本一致。

本次调查共覆盖城镇居民99868人,户均人口数为3.2人,略高于全国户均家庭规模(3.0人)。从年龄结构看,20岁以下及60岁以上人口占比略低,但总体分布与全国情况一致。具体如下。