【香港商报网讯】北京时间12日凌晨3点,美联储公布了12月FOMC利率决议。维持利率区间1.50%-1.75%不变的决定,与此前市场预期保持一致。今年年内,美联储已经连续降息三次,共降息75个基点。美联储今日利率决定没有委员投出反对票,为5月份会议以来首次。

美联储维持利率不变

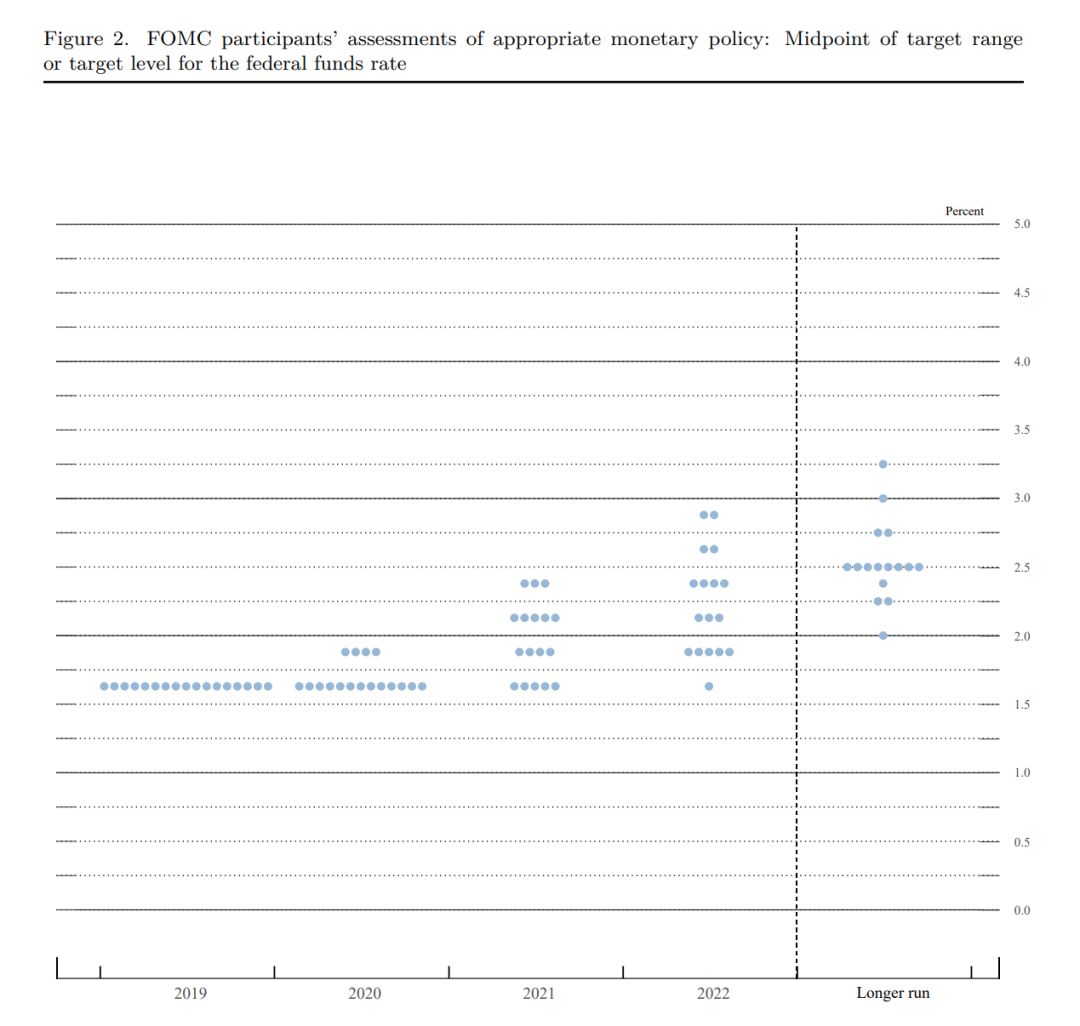

备受市场关注的点阵图也显示,美联储FOMC委员倾向于在2020年维持现有利率政策的预期。更为显著的是,没有一名委员认为应当在明年降息。

以下为FOMC利率决议全文。

联邦公开市场委员会(FOMC)在10月会议后获得的信息显示,就业市场保持强劲,经济活动一直在以温和的速度增长。总的来说,近几个月就业增长稳健,失业率保持在低位。尽管家庭支出一直在强劲增长,但企业固定投资和出口保持疲弱。与上年同期相比的整体通胀和不计入食品和能源的核心通胀率低于2%。基于市场的通胀补偿指标仍低,基于调查的较长期通胀预期指标则变动不大。

委员会将依照法定的目标,寻求促进就业最大化和物价稳定。委员会决定维持联邦基金利率目标区间在1.50-1.75%。委员会认为,当前的货币政策立场对支持经济活动的持续扩张、强劲的劳动力市场状况和通胀接近委员会2%对称目标是合适的。委员会在评估联邦基金利率目标区间的适当路径时,将继续监测即将发布的信息对经济前景的影响,包括全球形势发展和迟滞的通胀压力。

在决定未来调整联邦基金利率目标区间的时机和规模时,委员会将评估与就业最大化以及2%对称通胀目标相关的已实现和预期的经济状况。评估将考量广泛的信息,包括就业市场状况指标、通胀压力和通胀预期指标,以及反应金融市场和国际情势发展的数据。

投票赞成美联储货币政策决议的FOMC委员包括:美联储主席鲍威尔、副主席威廉姆斯、理事鲍曼、理事布雷纳德、圣路易斯联储主席布拉德、副主席克拉里达、芝加哥联储主席埃文斯、堪萨斯城联储主席乔治、金融监管副主席夸尔斯和波士顿联储主席罗森格伦。

美联储FOMC最新经济预测

美联储FOMC预期:

美国2019年GDP增速预期中值为2.2%,9月预期为2.2%;2020年GDP增速预期中值为2.0%,9月预期为2.0%;2021年GDP增速预期中值为1.9%,9月预期为1.9%;2022年GDP增速预期中值为1.8%,9月预期为1.8%;GDP增速长期预期中值为1.9%,9月预期为1.9%。

美国2019年失业率预期中值为3.6%,9月预期为3.7%;2020年失业率预期中值为3.5%,9月预期为3.7%;2021年失业率预期中值为3.6%,9月预期为3.8%。

2019年PCE通胀预期中值为1.5%,9月预期为1.5%;2020年PCE通胀预期中值为1.9%,9月预期为1.9%;2021年PCE通胀预期中值为2.0%,9月预期为2.0%。

美国2019年PCE通胀预期中值为1.5%,9月预期为1.5%;2020年PCE通胀预期中值为1.9%,9月预期为1.9%;2021年PCE通胀预期中值为2.0%,9月预期为2.0%。

美国2019年核心PCE通胀预期中值为1.6%,9月预期为1.8%;2020年核心PCE通胀预期中值为1.9%,9月预期为1.9%;2021年核心PCE通胀预期中值为2.0%,9月预期为2.0%。

鲍威尔新闻发布会“鸽”声嘹亮:

只要通胀率不大幅上升,美联储当前低利率就会一直维持下

美联储主席鲍威尔在利率决议后的发布会上表示,美国经济前景面临诸多风险,但仍偏正面。当前货币政策立场可能仍是合适的。如要加息,需看到通胀持续、显著上涨,通胀持续低于2%是不健康的。他预计就业市场将维持强劲,称货币市场压力近几周降低。鲍威尔表示会适当调整回购操作细节。他认为贸易局势对经济有实质影响,实施美墨加协定会消除不确定性。

美联储主席鲍威尔新闻发布会要点如下:

政策立场:当前货币政策立场可能仍是合适的,今年的降息使得美国经济前景在轨道上,对当前政策满意。

加息态度:如果要加息,就必须看到通胀大幅度持续上升。

经济状况:经济前景尽管存在风险,但依旧处于有利状态,预计经济继续保持温和增长;经济和货币政策都处在良好态势。

通胀状况:预计通胀将会升至2%,目前使得通胀回到2%很有挑战性;就业市场闲置和通胀之间的关联性微弱但存在。

劳动就业:预计就业市场保持强劲,即使失业率低至3.5%,劳动市场仍存在闲置;近几年薪资增速就出现了改善。

回购操作:回购操作不太可能对宏观经济产生影响;随时准备调整回购操作,以保持联邦基金利率在区间内;更关注评估短期货币市场监管措施,而不是制定新的回购措施。

贸易局势:海外经济放缓,贸易局势对经济有实质性的影响。

发布会现场主要问答如下:

在发布会一开始,鲍威尔对刚刚去世的前美联储主席沃尔克表达了敬意与缅怀之情。

鲍威尔强调了通胀不达标的害处。长期不达2%目标的通胀将促使预期产生变化,使得实际通胀水平进一步下滑,这也将使得利率被推低,使得美联储更受零利率下限的限制。(名义-通胀=实际)

美联储的短期国债购买以及定期回购操作平抑了货币市场的不稳定状况。

问题:为什么通胀迟迟不达标?

答:通胀与失业率、资源利用率的关系产生了异变。这使得美联储需要保持政策宽松来驱动通胀向上达标。

问题:你之前将本轮周期与1998年的情况进行类比,这种类比可以被延续下去吗?

答:当时的情况和当下类似,需要更宽松的政策,但经济扩张周期仍未走完。所以我们这次也选择了三次降息。与当时的状况相比吗,现在情况的不同之处在于通胀。失业率达到了50年来的低点,但是通胀仍然没有做出反应。

问题:BIS的季报和瑞信的报告都认为回购市场的波澜不是临时性的问题,而是结构性的问题所致。因此他们预测美联储将不得不采取更多的行动。比如买入短债的同时卖出长期国债?

答:我们的操作在宏观经济层面没什么影响。我们在今年一月就决定保持充足的准备金,其目的是控制我们的基准利率水平和其他短期利率。我们有足够的工具做到这一点。但我们这么做的原因不是为了消除回购市场的波动。对于回购市场,我们做了很多,包括调研银行的准备金需求,终止缩表等等。但九月时回购市场突然表现出收紧的现象。资金并没有流入回购市场。因此我们立即开始行动,平抑了回购市场的流动性波动。同时,对于年末的流动性波动和需求状况,我们也做出了积极的政策回应,以保证政策利率处于我们的区间内。只要有必要,我们会继续行动买入短期债券。

问题:有关常备回购便利工具。

答:我们讨论过,但是该工具还需要进一步的研究和调研。目前我们在仔细跟踪年末的流动性需求状况。但年末平稳渡过以后,定期回购和其他的流动性需求可能会下降。

问题:一些FOMC官员认为在达到2%的通胀目标以前都不应该再进一步加息。你怎么看?

答:要提高利率,我希望看到通胀的回升是持续的,且显著的回升,这就是我的观点。

问题:根据今天的经济预测(SEP),看起来FOMC的官员预计通货膨胀永远不会超过2%,到2021年底只会达到2%,但你们却预计利率在2021年重新开始上升。这是怎么回事?

答:自我上任以来通胀(不达2%)一直是个大问题。对于未来的利率路径,每个官员有各自的想法。可能因为我们预计长期利率在2.5%的附近,所以2021年的利率才预期开始上升。很多官员认为让通胀超调(超过2%)是合意的。

问题:从现在的情况来看,即便失业很低,通胀也可以很低迷,你为什么有自信能推升通胀?

答:这确实是一个挑战,但我们会努力朝这个目标前进。

问题:有关美联储政策框架以及2%的通胀目标会否改变?

答:我们想要建立通胀目标的信誉度。但扭转通胀预期是需要时间的。

问题:有关美加墨贸易协定。

答:我们无意评论特定的贸易政策,如果这项协议得以通过,肯定会消除一些贸易政策的不确定性,我相信这对经济是有利的。有关和中国的贸易谈判,我的观点是一致的。

问题:从声明来看,你变得乐观了,为什么?

答:别忘了在声明中我们也强调了全球经济的进展和通胀的压力。我们已经降息了75个基点,货币政策需要时间来发挥作用。

问题:你在一开始提到了沃尔克,从他的经验来看,2018年的联储是否行动过快抑制了通胀呢?

答:2018年的经济增长高达3%,在当时的处境中,提高利率显然是合理的。但2018年以后事情产生了变化,经济增长在下行。包括贸易问题,这都使得我们不得不转向宽松。

问题:有关把通胀目标提到4%。

答:如果你连2%的通胀目标都达不到,谈论4%又有什么意义呢?这又有什么可信度呢?

问题:今年要过了,你从今年学到了什么经验教训吗?

答:我们目前专注于把当下的政策搞好,并思考明年经济会怎么样。目前我认为我们在政策上所处的位置是适当的,只要经济前景不变,我们很可能会保持这种立场。到2018年底,人们仍然感到经济正以3%左右的速度增长,但事实情况并非如此,我们确实面对了挑战(经济增长下行)。

问题:工资增速的问题,为什么我们没有看到更强劲的工资增长?工资增长比年初要慢。这是为什么?

答:之前三四年工资增速在2%,现在则是3%,增速慢是因为生产率的原因。我们看到适龄人口的劳动参与率在过去两三年中稳步上升。这是一件非常积极的事情。但它确实提供了更多的劳动力供应,这意味着劳动力市场的紧凑程度较低。

机构点评:符合预期

INVESCO首席全球市场策略师Kristina Hooper,美联储利率决议中的一切几乎都在意料之中;需要注意的是,目前进行加息的门槛都是非常高的;从点阵图中能够看出,2020年的货币路径预期是按兵不动,这对于股票及风险资产的影响来说是积极的;预计美元将会保持在今日水平附近,于一定区间内波动。

加拿大皇家银行固定收益策略师Tom Garretson认为,美联储移除了“前景围绕着不确定性”的表述,这基本表明美联储降息的可能性很低,在某种程度上支撑了2020年的前景。我行认为,至2020年,在美联储按兵不动的情况下,美国10年期国债收益率曲线应当保持相对平坦的形态。鉴于当前经济处于扩张周期的后期,收益率曲线变陡的程度有限。

宏利资产管理公司固定收益交易员Michael Lorizio认为,这次的政策声明基本上在重复10月会议以来美联储官员与市场之间沟通过的观点;从某种程度上来说,美联储再度重申,在信息出现显著改变的情况下才会调整利率水平;此外,美联储也删除了“前景围绕着不确定性”的表述;美联储认为前景及美国经济略有好转。

GLENMEDETRUST首席投资官Pride:美联储声明没有对利率路径带来任何突破性的消息;今天最有价值的信息是美联储维持利率不变,通胀不会出现任何实质性的意外增长;适应性政策立场应该能在新年为风险资产提供了支持措施。

丹斯克银行:正如大部分美联储官员所说,当前的货币政策立场是适当的,所以美联储在连续三次下调利率之后,现在处于暂停状态。在近期强劲的非农就业报告后,政治不确定性有所下降,全球增长已趋于稳定,市场对美国衰退的担忧有所缓解。我们认为大部分人将在“点阵图”上寻找有关美联储明年的想法的暗示。鉴于美联储降息的次数比9月预期多,但我们仍认为美联储明年也不会再调整利率。目前市场预期2020年再降息一次。

纽约梅隆银行的策略师John Velis表示,在联邦公开市场委员会公布利率决定后,美国国债收益率与美元一起走低,看起来市场从点阵图、而非模棱两可的政策声明中领会了美联储的鸽派信息。鉴于美联储删除了对下行风险的担忧,政策声明本身可以被视为鹰派的,但是点阵图显然是鸽派的。对长期联邦基金利率的预期维持在2.5%,到2020年的点阵图仍显示利率低于该水平。这意味着,通过点阵图反映出的共识是一段时间内将保持宽松政策。

美国银行:FOMC会议后的市场走势暗示,市场将美联储下一次降息的时间预期从2021年初提前至2020年;如果这种预期一直没有逆转,表明可能是有一小部分投资者不再押注明年加息。以历史标准衡量,当前市场定价和美联储2020年年底利率预期中值之间的脱节程度相对较小,这种情况可能暗示着部分投资者认为美国经济陷入衰退和多次降息的可能性很小,而维持利率不变的可能性较高。

根据CME“美联储观察”:美联储1月维持当前利率在1.50%-1.75%区间的概率为91.1%,降息25个基点的概率为8.9%,加息25个基点的概率为0%;到明年3月维持当前利率在1.50%-1.75%区间的概率为83.1%,降息25个基点的概率为16.1%,降息50个基点的概率为0.8%。

美元大跌黄金大涨美股震荡收高

美联储宣布利率决议后,金融市场反应分化,其中不加息的前景令美元受到打击,美元指数大跌。

黄金大涨10美元。

美股三大指数则震荡收高。

A50期货则大幅拉升

美联储相当长时间利率不变,美债收到提振。周三美债收益率多数下跌,3月期美债收益率涨2.1个基点报1.578%,2年期美债收益率跌3.7个基点报1.625%,3年期美债收益率跌4.3个基点报1.63%,5年期美债收益率跌5个基点报1.643%,10年期美债收益率跌5个基点报1.797%,30年期美债收益率跌3.8个基点报2.229%。

对中国央行操作有何影响?

美联储暂停降息,对中国央行未来货币政策操作有何影响?

截至12月11日,中国央行已连续16个交易日未开展逆回购操作。12月6日,中国央行开展中期借贷便利(MLF)操作3000亿元,比当日到期量多1125亿元,中标利率持平上次报3.25%。

对此,国君固收分析,MLF超额续作,央行操作思路或已发生切换,下一阶段降准空间受限,降息周期启动,央行或更多依赖利率工具和锁长放短操作。兴业研究宏观分析师郭于玮表示,央行在流动性较为宽裕的月初超额续作MLF,能够释放跨年流动性维稳的信号,使市场预期保持平稳。

12月1日,中国人民银行行长易纲在《求是》杂志刊发题为《坚守币值稳定目标实施稳健货币政策》的文章称,中国经济增速仍处于合理区间,通货膨胀整体上也保持在较温和水平,加之有社会主义市场经济的制度优势,应尽量长时间保持正常的货币政策。

易纲还指出,即使世界主要经济体的货币政策向零利率方向趋近,我们也应坚持稳中求进、精准发力,不搞竞争性的零利率或量化宽松政策,始终坚守好货币政策维护币值稳定和保护最广大人民群众福祉的初心使命。

易纲同时明确,下一阶段,要继续实施稳健的货币政策,保持货币条件与潜在产出和物价稳定的要求相匹配,实施好逆周期调节,保持流动性合理充裕,松紧适度,继续营造适宜的货币环境。(中国基金报综合wind资讯)