今天ESG(環境、社會和管治)成為近年投資市場的熱門詞語,ESG表現良好的公司之所以受投資者歡迎,是因為通常而言,它們比業內公司更具競爭力,其股價表現亦普遍優於大市。要加入ESG投資熱潮,可選擇ESG主題ETF。港股為數不多的ESG主題ETF,都是主要投資於A股,而且今年以來表現跑贏大市。

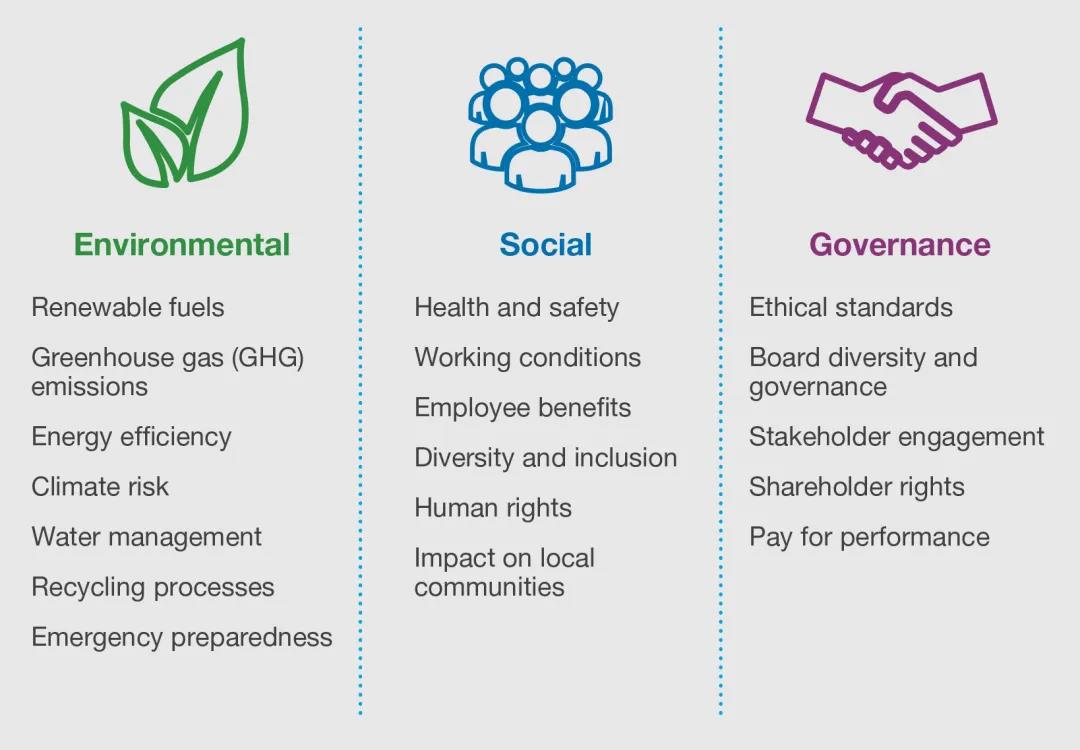

ESG概念

越來越多公司追求在ESG方面做得更好,即追求公司發展和業績增長的同時,也致力促進社會和環境的可持續發展。這一發展趨勢顛覆了過往「社會責任與商業利益不能兼顧」的觀念。港交所(388)去年已進一步要求上市公司強制披露ESG相關資訊,按照現時上市規則的要求,香港上市公司應當在每個財政年度結束後的5個月內發布ESG報告。

ESG主題ETF狂吸金

港交所發表報告指出,ESG主題ETF的全球資產管理規模(AUM),從2018年的220億美元(約1700億港元),攀升至2021年4月的2690億美元(約2.1萬億港元),而同期全球ESG主題ETF的數量,則從206隻增加至602隻。

跟隨全球資本市場趨勢,香港市場對ESG的重視也日益體現,例如恒指公司已推出「恒指ESG指數」和「恒生國指ESG指數」,指數成分股與恒指及國指相同,只是權重加入了ESG因子作調整。晨星指出,ESG指數的表現一般較非ESG同類型指數為佳,ESG指數在市場下跌時,跌幅小於追蹤大市的同類指數。今年以來的指數走勢也印證了這一點。此外,恒指最近一次季檢納入比亞迪(1211)及信義光能(968)成為藍籌,兩家公司的業務均主打低碳環保,也反映港股市場對ESG因素採納的重視。

然而,港股ESG主題ETF的發展仍然相對滯後,目前為止,只有三隻相關主題ETF,而且投資標的清一色以A股為基礎,暫時未有港股相關的ESG主題ETF。現有三隻ESG主題ETF分別是海通MSCI中國A股ESG ETF(3031)、Global X中國潔淨能源ETF(2809),以及嘉實中證滬深300 ESG領先指數ETF(3108)。其中,Global X中國潔淨能源ETF是以中國潔淨能源為投資主題,也算是ESG概念,其餘兩者均追蹤ESG指數。

ESG主題ETF跑贏大市

三隻ETF中,海通MSCI中國A股ESG ETF最早在港股掛牌,追蹤「MSCI中國A股ESG通用指數」,每手100個基金單位,以上周一(19日)收市價計,入場費僅1322元。基金管理費每年0.6%;經常性開支比率1.04%。截至上上周五(16日),資產管理規模逾3.63億元人民幣;前五大權重股依次為寧德時代(5.06%)、貴州茅台(3.98%)、招商銀行(3.46%)、中國平安(2.49%)、五糧液(1.67%)。

今年3月才掛牌的嘉實中證滬深300 ESG領先指數ETF,則緊貼包含100隻成分股的「中證嘉實滬深 300 ESG領先指數」。ETF每手100個基金單位,以上周一收市價計,入場費1194元。基金管理費每年0.65%;經常性開支比率約1.35%。截至16日,資產管理規模僅約6540萬元人民幣;前五大權重股依次為貴州茅台(7.78%)、中國平安(4.96%)、招商銀行(4.84%)、隆基股份(3.78%)、五糧液(3.35%)。

單計今年第二季表現,以上兩隻ETF分別錄得9%及6.7%升幅,大幅跑贏同期滬深300指數,也優於恒生指數表現。但值得留意,嘉實中證滬深300 ESG領先指數ETF規模較小、流通量不足,有時甚至全日零成交額,似乎海通MSCI中國A股ESG ETF更勝一籌。

至於Global X中國潔淨能源ETF,追蹤Solactive中國清潔能源指數NTR,受惠內地達成「碳中和」加大發展潔淨能源。該ETF每手100個基金單位,以上周一收市價計,入場費6688元。截至16日,資產管理規模約32.16億港元;頭五大持倉分別為中環股份(10.2%)、陽光電源(9.46%)、晶盛機電(9.13%)、北方華創(8.76%)、信義光能(8.75%)。

與其他兩隻集中投資A股的ETF不同,Global X中國潔淨能源ETF大部分投資A股外,還有小部分投資港美股市,且基金規模三者中最大,流通量也較高。該ETF第二季回報達27%,年初至今升23%,在三隻ETF中跑出,更顯著跑贏大市。

ESG表現影響企業競爭力

若投資者想了解一間公司的ESG表現,除了查閱官方的ESG報告,市場上也有不少ESG評級機構,會就ESG對上市公司進行評分,值得投資者參考。不過,現時國際上對ESG的評級標準未有統一化,因此不同評級機構對同一公司的評分,可能有差異。

企業在ESG的不足,是如何影響其競爭力和投資者回報?有學者以騰訊(700)為例子指出,手遊容易令年輕人沉迷,為社會帶來負面影響,因此中央政府多次加強監管手遊行業,結果令騰訊手遊業務放緩,騰訊的投資者亦須承受盈利倒退的風險。相反,國家承諾2060年前實現碳中和,如果一家企業盡早投入低碳營運模式,促進環境的可持續發展,將可避免日後相關監管引致的損失。

ESG評分高的公司,對社會及環境發展更友善,同時較大機會為投資者帶來更高回報,因此無論是散戶還是機構投資者,對ESG主題投資的關注度均有提高,相關投資產品吸金力強勁。(記者志成)