本文作者為廣發策略研究部門陳杰、鄭愷、曹柳龍。

本周,A股市場出現明顯調整,打擊了“短多長空”的一致預期。大家比較困惑的是:一季度放了這么多錢,為什么就是不進股市呢?

就以上問題,我們的看法是:

一、A股股市目前還有三個“不正常”的特征,無法吸引長期資金入場。

1、第一個不正常的現象:從來沒有什么時候像現在這樣,大家張口閉口就是“國家隊”——“國家隊高拋低吸”形成“橫盤”的預期在蔓延,期望賺取穩定正收益的長期資金很難入場。

雖然在海外股市也有平準基金,但應該沒有哪個股市會像現在的A股市場一樣,大家把所有的焦點都聚焦在這個“平準基金”上面——海外平準基金的作用是在市場出 現非正常波動的時候才進場干預,對市場的中長期趨勢基本不會產生影響,因此海外的投資者一般也不會把平準基金當“對手盤”來做。而放眼國內,雖然除了一個 季度才發布一次的上市公司季報以外,市場上沒有任何“國家隊”的公開信息,但是市場投資者卻喜歡天天都討論“國家隊”,仿佛“國家隊”就是他們唯一的“對 手盤”——很多人通過“捕風捉影”,認定“國家隊”現在的操作就是“高拋低吸”去控盤,因此漲也漲不上去,跌也跌不下來,單邊做多和單邊做空都會很難受。我 們并不清楚“國家隊”究竟是什么操作思路,但是一旦市場投資者都形成了這種“橫盤”的預期,那么就注定無法吸引那些注重穩定正回報的長期資金入場。市場在 這方面要回歸正常,要不然就是等“國家隊”資金徹底退出市場之后,要不然就是早日公開“國家隊”的操作思路和退出路徑,從而穩定投資者的預期。

2、第二個不正常的現象:大家普遍長期悲觀,但卻以不低的倉位拼命在做短線交易——熱點輪動太快,賺錢效應太差,期望通過布局核心產業賺取長線收益的資金很難入場。

目前市場上大部分投資者對經濟和股市的長期預期都是悲觀的,但是他們的倉位卻并不低,一是因為他們認為有“國家隊”撐著,跌也跌不到哪去;二是因為現在市場 上也不是完全沒機會,如果空倉看著一些熱點上漲,心里反而會很難受。這種操作模式在最新發布的基金一季報中能夠得到驗證——去年三季度遇到兩次“股災”的時候,主動偏股基金倉位從82%降到了74%,大幅降倉;但今年一季度在遭遇第三次“股災”之后,基金倉位只從83%下降到80%,顯示出大家還是猶豫不決、不愿離場的心態。不過大家并不是保持著這么高的倉位就不管了,而是拼命在做短線交易:一位投資經理告訴我:“現在即使是他最看好的股票,漲了兩天也要先賣掉,不敢像以前那么一直拿著了,而是等跌下來再補倉,如果不跌就干脆再也不進去了,寧愿重新換一個股票買”。在這種普遍的行為模式下,造成市場的熱點輪動非常快,沒有賺錢效應,也沒有一條持續的行業主線,這樣就很難吸引那些期望通過布局核心產業賺取長線收益的資金入場。

3、第三個不正常的現象:即使還有少數對股市長期趨勢樂觀的投資者,卻也發現找不到真敢下手的具體股票——三輪“股災”之后個股估值仍然不便宜,期望通過盈利擴張賺取長線收益的資金很難入場。

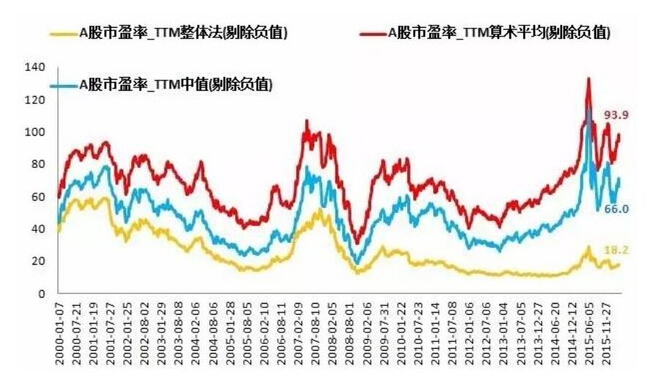

在我們的路演中,發現目前對市場長期趨勢還持樂觀態度的人,一般是那些去年“股災”以來倉位就一直很低的投資者,他們在躲過了三輪“股災”之后,其實也忍不住想要入場“吃口飯”了。但擺在他們面前的一個現實問題是——即使經歷了三輪“股災”,居然還是找不到基本面好估值又便宜的股票,因此無從下手。這些投資者面對的問題用下圖可以很直觀地表現出來——雖然目前A股整體的PE只有18倍,確實已經回落到了比較低的位置,但是如果看算術平均的PE卻高達94倍,看PE中值也高達66倍,都還處在歷史高點上,遠未到“正常水平”。我們都知道,估值是“快變量”,盈利是“慢變量”,因此進入股市的長期資金往往都是賺盈利的錢,而不是賺估值的錢,他們只會在估值中樞比較穩定的時候才會進場,否則估值的大幅波動會完全抹殺掉盈利擴張的收益,現在來看還沒到他們要進場的時候。

二、從資產橫向比較來看,隨著金融資產的收益率普遍下降,實體資產吸引力逐漸顯現,未來資金可能“脫虛向實”,形成“經濟強、股市弱”的“慢熊”環境。

我們在上周周報提出了資金“脫虛向實”的概念,很多投資者看了之后問:過去兩年流動性一直很充裕,錢一直很多,為什么以前沒有“脫虛向實”,偏偏現在要“脫虛向實”呢?對此我們的解釋是:

1、很多金融資產在經歷了牛市之后,收益率已經降到了很低的水平,因此實體資產的相對優勢開始顯現。2013年到現在,股市、債市、期市都經歷過轟轟烈烈的牛市,而過去兩年由于實體經濟較差,投資實業的收益率遠低于金融資產,因為資金都是“脫實向虛”的。但目前來看,一方面這些金融資產隨著價格的上升,收益率也隨之下降,而國內宏觀經濟卻在“保增長”和地產復蘇的雙重拉動下出現了復蘇,投資實業的收益率開始逐漸超過了金融資產,因此資金接下來很可能會“脫虛向實”。

2、能兼顧“高收益”和“無風險”的金融資產開始暴露出“類龐氏騙局”的特征;而在實體經濟中,既能保證合意收益率、又有政府信用背書的PPP項目有望成為新的“高收益無風險資產”。近期大家可以觀察到P2P跑路和信用債違約的事件明顯增加,投資者開始意識到原來這些資產并不是“無風險資產”,甚至帶有一些“龐氏騙局”的特征。可見在金融資產中,已很難找到能兼顧“高收益”和“無風險”的資產,而在實體經濟中反而可能找到這樣的資產,PPP項目就是一個值得重點關注的方向——今年以前做基建項目收益率不高、現金回款也慢,因此對資金沒有吸引力。但隨著各類金融資產收益率的下降,基建項目的收益率反而開始具備了相對吸引力;而同時其又具備政府信用擔保,因此還有“無風險”的屬性。隨著監管層大力推行“PPP模式”,民間資金對接基建項目的渠道已被打通,預計接下來大家可以看到大量低風險偏好的資金涌向PPP基建項目。

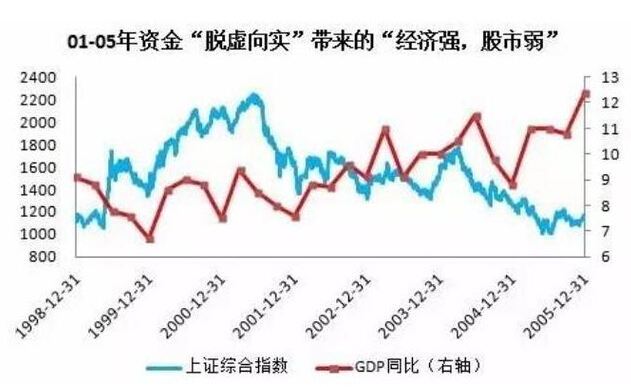

3、資金“脫虛向實”,可能帶來“經濟強、股市弱”的“慢熊”環境。資金的“脫虛向實”,從正面來看,這是有利于進一步夯實本輪經濟復蘇基礎的;但從反面來看,這也意味著資金繞過了股市這樣的直接融資市場,直接流向了實體經濟,這種“脫虛向實”可能會帶來“經濟強、股市弱”的環境。需要引起注意的是,如果要在“經濟弱、股市強”和“經濟強、股市弱”里面二選一的話,監管層肯定傾向于后者,因為資金“脫虛向實”其實是監管層樂于看到的情景,這時候反而會動搖投資者對股市“救市資金”的信仰。我們繼續維持4月初以來的謹慎觀點,建議投資者要更多地關注和學習01-05年的“慢熊”特征(見下圖)。在這種環境下首先要降低倉位,然后在結構上建議偏向“保增長”或者“低估值”主線——建筑、環保、食品飲料、金融服務。